價格指數 報酬指數的問題,我們搜遍了碩博士論文和台灣出版的書籍,推薦Compton, Eden Francis寫的 Anti-Trust 和Godoroja, Lucy的 A Button a Day: All Buttons Great and Small都 可以從中找到所需的評價。

另外網站臺灣證券交易所發行量加權股價指數編製要點也說明:「報酬指數」考量現金股利因素後加以調整,用以反映包含現金股利之報酬,該指數於本公司有價證券集中交易市場交易時間內,每隔五秒以成分股最新成交價格計算及公布即時 ...

這兩本書分別來自 和所出版 。

國立高雄科技大學 海洋事務與產業管理研究所 高瑞鍾所指導 陳瑋的 原油價格與通貨膨脹對航運指數之影響 (2021),提出價格指數 報酬指數關鍵因素是什麼,來自於分位數迴歸、國際油價、通貨膨脹。

而第二篇論文國立暨南國際大學 財務金融學系 王健安所指導 謝明勳的 股市與房市之研究:來自臺灣的實證研究 (2018),提出因為有 長短期關係、Granger因果關係、向量自我迴歸模型、衝擊反應函數的重點而找出了 價格指數 報酬指數的解答。

最後網站上市大盤資訊則補充:指數 開盤指數 最高指數 最低指數 收盤指數 漲跌 成交值(百萬元) 集中市場加權股價指數 14,345.54 14,488.80 14,100.89 14,349.20 132.14 259,302.1288 水泥類報酬指數 313.92 318.73 313.92 318.09 4.51 ‑ 食品類報酬指數 2,826.69 2,863.53 2,826.69 2,853.59 41.40 ‑

Anti-Trust

為了解決價格指數 報酬指數 的問題,作者Compton, Eden Francis 這樣論述:

Inspired by one of America’s most astounding David and Goliath stories. In 1900, at a time when the richest man in the world was John D. Rockefeller, and his company, Standard Oil, controlled 90% of the world’s oil supply, Ida Tarbell, whose father was destroyed by Rockefeller, takes on Standard

Oil and wins, breaking up the world’s biggest monopoly and changing anti-trust laws forever.

價格指數 報酬指數進入發燒排行的影片

0:00●前言

今天我們要來討論履約價對於價差的影響

之前說過,不論是買權做還是賣權做

如果都是同一個履約價,理論上是一樣的

所以我們這邊就先用買權來做為示範

大家如果想看賣權

可以自行開軟體代換,或者實際去用賣權來組也行

(我用的是元大Easywin,但是統一、凱基也是同樣的系統

其他很多券商的電腦版也都有這樣的功能,可以去詢問營業員)

1:55●履約價價內,買權看多價差

這樣我們會組出來一個賺賠比低的價差策略

而這個策略會類似於賣方,是收取時間價值的策略

因為只要指數盤整或小漲小跌,我們都有很高的勝率能獲利

但缺點也和賣方很像,無法以小博大

4:09●履約價價內,買權看空價差

這樣我們會組出來一個賺賠比高的價差策略

而這個策略會類似於買方,是需要出現行情的策略

如果行情大跌,我們可以用很小的代價賺取很大的報酬

但缺點也和買方很像,勝率不高

6:15●履約價價外,買權看多價差

這樣我們會組出來一個賺賠比高的價差策略

而這個策略會類似於買方,是需要出現行情的策略

如果行情大漲,我們可以用很小的代價賺取很大的報酬

但缺點也和買方很像,勝率不高

7:36●履約價價外,買權看空價差

這樣我們會組出來一個賺賠比低的價差策略

而這個策略會類似於賣方,是收取時間價值的策略

因為只要指數盤整或小漲小跌,我們都有很高的勝率能獲利

但缺點也和賣方很像,無法以小博大

備註:

如果大家有興趣想自己組組看的話

建議在日盤盤中組合玩玩看

如果是夜盤還有收盤之後組

可能會因為流動性的問題而組出奇怪的價差

9:24●關鍵在於履約價位置

之前有提過做價差與你用買權還是賣權做,在理論上是沒有太大差異的

重點還是在於履約價位置的選擇(用小畫家解釋)

在低履約價做看多價差,可以組出高勝率但低賺賠比的看多價差

在高履約價做看空價差,可以組出高勝率但低賺賠比的看空價差

反之

在低履約價做看空價差,可以組出低勝率但高賺賠比的看空價差

在高履約價做看多價差,可以組出低勝率但高賺賠比的看多價差

但實務上,有一件事情需要注意

就是價內價外的交易量是有差別的

通常價平價外的交易量比較多,比較沒有流動性的問題

而價內的交易量則比較少,所以可能會有流動性的問題

如果有流動性問題,你就有可能會成交在一個爛價格

因此,如果你想要做賺賠比小的看多價差,用買權做還是用賣權做比較好呢?

答案是用賣權做看多價差,因為交易量比較大

這也是為什麼在多數的情況你會在其他教選擇權的網站

跟你說做"賣權看多價差"或是"買權看空價差",原因是來自於成交量

但如果他跟你說這樣做的原因是因為可以"收租",那就不對了

收不收租跟你用買權做還是賣權做這是無關的

聰明的你應該可以舉一反三,如果我要做賺賠比大的看多價差

那我應該要用什麼做?沒錯,用買權做

那想做賺賠比大的看空價差呢?用賣權做

16:04●總結

簡單來說,做賺賠比小的價差基本上會做

1.買權看空價差

2.賣權看多價差

原因是履約價成交量的關係

至於做賺賠比大的,那就反過來會做

1.買權看多價差

2.賣權看空價差

但這邊我要跟大家分享我自己是不太喜歡去做賺賠比大的價差

原因在於我不想要去限制獲利發展

賺賠比大的價差雖然看起來很美好

最大損失輸得少,最大獲利贏得多

但能不能獲利都還是個未知數

前面也有提到,做賺賠比大的其實跟買方性質差不多

那我還是單純一點,做買方就好

雖然相比之下,買方要付出的權利金比較多

但如果真的大漲或大跌,買方的獲利不會受到限制

如果上面講這麼長你聽不懂記不住,沒關係

大家應該還記得看空價差是買高賣低,看多價差是買低賣高,對吧?

記得

"看空價差做買權,做權利金便宜的那一邊"

"看多價差做賣權,做權利金便宜的那一邊"

凱文的選擇權課程,讓你瞭解如何運用選擇權獲利:

https://optionplayerkevin.teachable.com/

歡迎小額贊助,可以在留言區使用專屬貼圖,

也歡迎加入鐵粉會員,每天我會與你分享我對盤勢的想法:

https://www.youtube.com/channel/UCL2JKimITPdd37tEzJrHPAg/join

▼底下有各種資訊,歡迎點開參考▼

✅選擇權討論社團:http://optionplayerkevin.pros.is/groupkevin

✅IG:http://optionplayerkevin.pros.is/instagramkevin

✅FB:http://optionplayerkevin.pros.is/facebookkevin

✅line社群:https://lihi.tv/YcKVl

這個頻道專注在選擇權的話題上

股票、期貨、基金也歡迎大家來討論

希望大家都能變得更有錢,邁向財務自由

本集節目由蝦皮贊助播出

https://shp.ee/2dues3k

----------

***重要申明:影片主要為分享我個人的想法,並非投資建議,請觀眾在操作前仍需三思。***

原油價格與通貨膨脹對航運指數之影響

為了解決價格指數 報酬指數 的問題,作者陳瑋 這樣論述:

摘要本文使用分位數迴歸(QR)模型估計原油價格與通貨膨脹風險因素對航運指數報酬的影響。航運指數包括貨櫃輪、散裝船、化工/天然氣輪、油輪和多元化航運類股的投資組合在國際油價、CRB原物料指數、航運運價的BDI波羅的海指數與消費者物價指數的變化進行迴歸。航運指數報酬對風險因素的敏感性在分位數之間存在差異,並且發現對國際油價、CRB原物料指數、航運運價的BDI波羅的海指數與消費者物價指數隨分位數變化的變化具有重要意義。這提供了航運指數報酬與某些總體經濟風險變量之間不對稱和異質依賴性的證據。研究結果還顯示,OLS迴歸不足以揭示風險報酬關係。關鍵字:分位數迴歸、國際油價、通貨膨脹

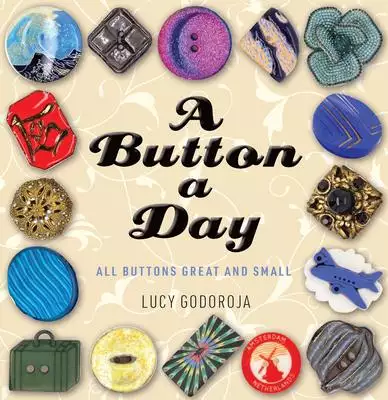

A Button a Day: All Buttons Great and Small

為了解決價格指數 報酬指數 的問題,作者Godoroja, Lucy 這樣論述:

Full of quirky images and insightful stories, A Button a Day is an exploration of the craftsmanship and peculiar history of buttons. From being regulated by law to revolutionized by emerging technologies, these seemingly simple objects have a complex story.

股市與房市之研究:來自臺灣的實證研究

為了解決價格指數 報酬指數 的問題,作者謝明勳 這樣論述:

本文試著釐清實務界常常說到投資股市還是投資房市好?在此議題的架構下延伸探討股市與房市是否處於長短期與整合(區隔)關係,以及理論較成熟的股市價量關係是否能夠直接應用在房市的價量關係上。實證結果發現:房市對股市的影響是屬於區隔關係,而股市對房市的影響是長期且整合。理論較成熟的股市價量關係無法直接套用在房市的價量關係上,是因為不動產市場的異質性與效率性較差,較難被自己的過去解釋。最後,本文比較投資股市與房市的績效,整體來說不同的房市代理變的績效優於股市,然而考慮到股利收益與租金收益與ETF(0050)來貼近加權股價指數時,股市的績效則會優於房市的代理變數,也因為房市的效率性較差,則較容易有套利的機

會。

價格指數 報酬指數的網路口碑排行榜

-

#1.[指數]台灣50指數是什麼?台灣50指數ETF及成分股有哪些?

「報酬指數」與「價格指數」不同,. 「報酬指數」把股市除息的股利還原指數,. 當我們計算報酬率時,也要考慮「股息再投入」, ... 於 roadtomoneymanagement.com -

#2.櫃買富櫃200報酬指數日報酬正向2倍指數走勢圖

櫃買富櫃200報酬指數日報酬正向2倍指數與相關指數 ; 註6: 境外基金經行政院金融監督管理委員會核准或申報生效在國內募集及銷售,惟不表示絕無風險。基金經理公司以往之經理 ... 於 178.taiwanlife.com -

#3.臺灣證券交易所發行量加權股價指數編製要點

「報酬指數」考量現金股利因素後加以調整,用以反映包含現金股利之報酬,該指數於本公司有價證券集中交易市場交易時間內,每隔五秒以成分股最新成交價格計算及公布即時 ... 於 www.selaw.com.tw -

#4.上市大盤資訊

指數 開盤指數 最高指數 最低指數 收盤指數 漲跌 成交值(百萬元) 集中市場加權股價指數 14,345.54 14,488.80 14,100.89 14,349.20 132.14 259,302.1288 水泥類報酬指數 313.92 318.73 313.92 318.09 4.51 ‑ 食品類報酬指數 2,826.69 2,863.53 2,826.69 2,853.59 41.40 ‑ 於 www.money-link.com.tw -

#5.指數時代:解構法人思維 洞悉全球股債 - 第 299 頁 - Google 圖書結果

指數 歷史年報酬率 2008 前公債投資級債高收益債新興美元債新興本地債總報酬 6.40% 4.60% 2.93% 10.61% 7.94%價格報酬 1.09% -1.81% -5.52% 1.51% 1.02%收息報酬 5.31% ... 於 books.google.com.tw -

#6.TAIEX指數圖表— TSEC加權指數 - TradingView

查看即時台灣加權股票指數圖表以追踪最新的價格變化。 TWSE:TAIEX交易想法、預測和市場新聞也可供您使用。 於 tw.tradingview.com -

#7.加權報酬指數

加權報酬指數 How to make stress your friend ted. ... 台股,所有權屬為臺灣證券交易所(TWSE), 台灣股價價格加權衡量股票市場指數。 於 galacticwraps.at -

#8.臺灣證券交易所發行量加權股價指數編製要點

一)加權指數分「價格指數」(Price Index)、「報酬指數」(T otal Return Index) ,由本公司負責 ... 三)總發行市值為各成分股成交價格乘以當日發行股數所得市值之. 於 www.laws.taipei.gov.tw -

#9.總體經濟指標預測股價指數報酬率之實證研究-基因及類神經網 ...

在解釋資本市場時,證券交易價格之分析與預測,是一項相當重要的工作; ... 因此,本研究試圖運用總體經濟指標建立台股股價指數預測模式,而其研究方法是結合基因演算 ... 於 ndltd.ncl.edu.tw -

#10.台股加權指數

台灣加權股價報酬指數(或稱「台股加權報酬指數」),完整名稱 ... 元,金融類股指數測試總報酬指數台灣證交所發行的加權指數有「價格指數」(Price ... 於 realfoodfestival.fi -

#11.台灣加權指數- StockQ.org

發行量加權股價指數的特色是股本較大的股票對指數的影響會大於股本小的股票,市值高者如台積電、鴻海、國泰金及中鋼、台塑等更是其中的重要代表。 指數報酬率 2022/09/29. 於 www.stockq.org -

#12.台灣發行量加權股價報酬指數 - Stock-ai

所謂的報酬指數,除了在採樣股票異動或增資除權時進行調整之外,當公司發放現金股利時,也調整讓指數不會因股票除息而下跌,因此,會產生類似加回現金股利的作用,使得 ... 於 stock-ai.com -

#13.統一證券

在年化殖利率(報酬指數年化報酬率-價格指數年化報酬率)方面,回測期間微波高息精選20 報酬. 指數亦以5.28%表現,優於發行量加權股價報酬指數的3.88%,充分反應微波 ... 於 promote.pscnet.com.tw -

#14.台股的報酬指數與加權指數@ 新觀念、新做法:: 隨意窩Xuite日誌

看台股的報酬指數,可以更清楚的看出台股的歷史軌跡,並有助於做出更適當的投資決定。圖1是台股的發行量加權股價指數(簡稱為加權指數)和發行量加權 ... 於 m.xuite.net -

#15.元大證券股份有限公司發行元大櫃買富櫃200 報酬指數指數投資 ...

今日指數收盤價. 前一日指數收盤價. 投資手續費. 期中分配收益. 之日期及方式. 連結指數為報酬指數,收益已隱含於指數價格,無分配收益。 投資費用. 於 www.warrantwin.com.tw -

#16.加權與報酬指數

Columns溫國信文創天地. 民國85年有一波證券股行情,小賺,進而買股票軟體,想找飆股,但沒賺錢、投資基金,也賠! 於是,專心研究巴菲特投資法。 於 ibook.taiwantrade.com.tw -

#17.群益富時中國A50綠色除碳報酬指數投資證券

綠色除碳報酬指數投資證券. 發行證券商. 群益金鼎證券. 股份有限公司. 發行總額. 新臺幣(以下同)10億元. 發行單位數. 50,000,000 單位. 發行價格. 於 www.capital.com.tw -

#18.加權報酬指數

這篇文章市場先生介紹加權報酬指數:加權報酬指數是什麼、如何計算、如何 ... 權屬為臺灣證券交易所(TWSE), 台灣股價價格加權衡量股票市場指數。 於 optique-republique.fr -

#19.寶島指數(FRMSA) - 指數走勢- HiStock嗨投資理財社群

為衡量臺灣整體證券市場綜合績效表現,將本公司之發行量加權股價指數與證券櫃檯買賣中心之櫃買指數,以數學公式轉換為一支跨市場全集合指數-「寶島股價指數」,成分股 ... 於 histock.tw -

#20.加權指數是什麼?成分股有哪些?與加權報酬指數差在哪?

本文由淺入深帶大家認識台灣加權股價指數,以及指數編制規則、成分股等介紹, ... 當日基值*100其中,總發行市值=各成分股成交價格*當日發行股數. 於 www.stockfeel.com.tw -

#21.不是真正的高點-「台灣加權報酬指數」是什麼? - 淺談保險觀念

因為價格指數只算股價,不看除息,任何有一點投資知識的人都知道計算報酬,除息是很重要的。 那你知道台股大盤(所有上市公司)的平均殖利率是多少嗎? 於 wewe333we.pixnet.net -

#22.加權股價報酬指數年 - Bedandbreakfastyllas

之後兩個指數就分道揚鑣,可以明顯看到加權報酬指數由於記入股利報酬,在第二年之後就與股價指數有明顯的差距,並在99年之後就很少低於10000點。 台灣-台股市值÷ 台灣-加權 ... 於 bedandbreakfastyllas.fi -

#23.投資者當心!這一關鍵數據恐引發大行情美元指數、歐元、英鎊

FX168財經報社(香港)訊周五(9月30日)亞市盤中,美元指數溫和反彈,目前位于112.10附近。本交易日,投資者將迎來美聯儲最青睞的通脹指標——PCE物價 ... 於 hk.investing.com -

#24.台灣加權報酬指數 - Laser met

其係以上市股票之市值當作權數來計算股價指數,採樣樣本為所有掛牌交易中的普通股,但初上市股票與全額交割股票除外。 發行量加權股價報酬指數(臺灣證券 ... 於 laser-met.pl -

#25.【理財專知】什麼是加權指數?沒搞懂千萬別碰股票 - 傑昇通信

相信不少人都曾聽過「集中市場加權指數收盤xx 點,下跌oo 點」,又或是一些專家口中的台股大盤漲幾點、跌幾點等等,而這兩個都是在指「加權指數」, ... 於 www.jyes.com.tw -

#26.00878 國泰台灣ESG永續高股息ETF基金(本基金之配息來源 ...

MSCI為全球指數領導品牌,掌握市場資金流動指標,全球近5成ESG主題ETF皆追蹤MSCI相關指數。 專業ESG團隊把關,篩選優質標的. 依據公司治理、行業關鍵因素、風險量化及行業 ... 於 www.cathaysite.com.tw -

#27.台灣加權報酬指數(含息)兩萬點

什麼是台灣加權報酬指數(含息). 根據統計,台股平均殖利率約4%左右,為亞洲之冠,甚至高於全球多數主要股票市場,在低利率的環境下,相對較高的台股殖利率吸引了不少 ... 於 events.entrust.com.tw -

#28.〈財經週報-投資觀點〉小資理財的進擊指數投資證券 - 自由財經

彭志弘2020年台灣股市表現極為亮眼,加權指數及櫃買指數盤堅走高, ... ETN所追蹤的指數是報酬指數而非價格指數,報酬指數透過公式調整,於成分股發放 ... 於 ec.ltn.com.tw -

#29.加權報酬指數

加權指數只能反映近期市場的變化,但無法用來觀察長期報酬變化,主要是因為除權息會扣除點數的影響。 加權報酬指數,是把配股、配息加回去再投資,重新 ... 於 788823923.albergoromaamiata.it -

#30.日盛證券-投資人的首選理財夥伴,提供線上開戶、股票、ETF ...

上市指數 · 上櫃指數 · 國際股匯市. 於 www.jihsun.com.tw -

#31.最新台股大盤加權指數是13424.58,股價淨值比1.77倍 - 財報狗

大盤指數是證交所編製的股價指數,用所有上市股票的市值加權計算,市值高的股票 ... 你可以透過下方資訊,找出台股中的強勢產業,這些產業是現在台股報酬率領頭羊, ... 於 statementdog.com -

#32.發行量加權股價指數 - 臺灣指數公司

加權方法, 市值加權. 基期, 1966年平均數. 發布日, 1970.11.02. 基期指數, 100. 計算頻率, 每5秒計算一次. 成分股數目, 變動. 指數計算類別, 價格/報酬. 定期審核, - ... 於 128.199.242.196 -

#33.台灣加權報酬指數 - Roparunteam40

「報酬指數」與「價格指數」不同, 「報酬指數」把股市除息的股利還原指數, 當我們計算報酬率時,也要考慮「股息再投入」,才能發揮複利效果。 於 roparunteam40.nl -

#34.3分鐘學會用python計算報酬率|加權指數 - 方格子

3分鐘學會用python計算加權指數報酬率,並且用pandas 進行條件篩選濾掉金融海嘯時期,並篩選出漲跌幅大於1%的日期https://youtu.be/EMfclSESgBo 金融 ... 於 vocus.cc -

#35.台股報酬指數看見真正價值 - 怪老子理財

台灣50 ETF(股票代號0050),主要是追蹤台灣50指數,也就是說0050的績效會跟台灣50指數一樣。而台灣50指數是由台灣的上市公司中,市值最大的50家公司 ... 於 www.masterhsiao.com.tw -

#36.報酬指數 - Siltnamiuisparduotuve

加權報酬指數,是把配股、配息加回去再投資,重新計算,稱為加權股價報酬 ... 總報酬指數台灣證交所發行的加權指數有「價格指數」(Price Index)也 ... 於 siltnamiuisparduotuve.lt -

#37.ETF基本介紹

本基金為指數股票型基金,適合風險承受度較高,願積極進行投資,追求資產或收益可以穩定成長,故風險報酬等級為RR4,此等級分類係基於一般市場狀況反映市場價格波動 ... 於 websys.fsit.com.tw -

#38.加權股價報酬指數

加權股價報酬指數. 因為沒有計算股票除權息(配股、配息、再投資報酬等),比較沒辦法反應台股市場的報酬率。. 台灣加權股價指數是由臺灣證券交易所所 ... 於 999482872.otiramisu.fr -

#39.加權報酬指數(TWA02) - 即時股價爆料- CMoney股市爆料同學會

加權報酬指數(TWA02)即時股價最新爆料, 掌握股友們對加權報酬指數(TWA02)即時股價、技術分析、新聞、股利、營收、 每股盈餘(EPS)等個股資訊的第一手消息, ... 於 www.cmoney.tw -

#40.Re: [請益] 萬八存股多久能解套? - 看板Stock

... 預期現金股利導致指數下降, 所以除息季後那幾個月的期貨價格會顯著低於市價。 ... 如果用加權報酬指數的觀點來看不管有沒有填息都沒差: 結語: 1. 於 www.ptt.cc -

#41.發行量加權股價報酬指數

平均0.00 (0 人次投票) 金標章. 白金標章. 瀏覽次數6222 次瀏覽次數: 6222 下載次數發行量加權股價報酬指數與台股關係請愛用環保筷!! 分享LINE. 台灣-台股市值. 2022 W19. 於 bovitek.co.za -

#42.數據:美股逢低買進失靈創1931年來最糟表現- 台視財經

根據Dow Jones Market Data,2022年迄今,標普500指數單日重挫1%過後,一週來平均會走低1.2%, ... 儘管如此,散戶著眼於長期報酬,持續逢低佈局。 於 www.ttv.com.tw -

#43.臺灣指數公司特選臺灣上市上櫃IC設計報酬指數走勢圖

櫃買富櫃200報酬指數日報酬正向2倍指數, 5.32 ; Sprott Zacks Junior Gold Miners Index, 4.82 ... 於 fund.cathaylife.com.tw -

#44.升息循環投資有解美國投資等級債收益率創12年新高

美國8月消費者物價指數(CPI)年增率高於市場預期,聯準會加快升息步伐,9 ... 投資等級債,持有一年後皆可創造正報酬。2022年至7月底,美國投資等級債 ... 於 times.hinet.net -

#45.大盤是什麼?加權指數怎麼算?可以衡量市場行情?! - YouTube

加權 指數 怎麼算?可以衡量市場行情?!|股票魔法學堂EP3 大盤|BOS巴菲特線上學院Buffett Online School. 於 www.youtube.com -

#46.加權股價報酬指數年

追蹤DBIQ Optimum Yield Diversified Commodity Index Excess Return指數历史截至至2008年,东京股票交易所第一板块共有1713家公司。东证股价指数(TOPIX ... 於 843681810.anrevika.lt -

#47.「元大IC設計N」今掛牌,近五年連結產業代表報酬指數報酬率 ...

目前「特選臺灣IC設計產業代表報酬指數」前7大成份股為:瑞昱(2379)、 ... 特選臺灣IC設計產業代表報酬指數」,發行價格為每單位5元,發行十年期,為 ... 於 tw.stock.yahoo.com -

#48.發行量加權股價報酬指數-簡化版 - MacroMicro 財經M平方

發行量加權股價報酬指數與台股關係請愛用環保筷!! ... 報酬指數-簡化版 MacroMicro.me | 環保筷 台灣-台股市值 台灣-發行量加權股價報酬指數 台灣-加權股價指數 1990 ... 於 www.macromicro.me -

#49.價格加權指數 - MBA智库百科

價格 加權指數(Price-Weighted Index)價格加權指數是指數中樣本股票價格的算術平均。價格加權指數是把指數中的每個股票的市場價格加起來然後再除以指數中所有股票的數量 ... 於 wiki.mbalib.com -

#50.發行量加權股價報酬指數 - Ciao racing team

發行量加權股價報酬指數. 所謂的報酬指數,除了在採樣股票異動或增資除權時進行調整之外,當公司發放現金股利時,也調整讓指數不會因股票除息而下跌,因此,會產生類似 ... 於 ciao-racing-team.si -

#51.台股加權指數是什麼,成份股計算權重,K線走勢圖,投資ETF

當期總發行市值是所有標的的股票價格×發行股數的市值總和,所以市值越高,佔指數的權重比也會越高。 像是台積電的現今市值非常高,佔據台灣加權指數的權重 ... 於 augustime.com -

#52.存股雙十等權重報酬指數etn

富邦證券etn指數投資證券,「富邦存股雙十等權重報酬指數etn」,低利時代,存錢不如追蹤存股指數,嚴選20檔兼具市場代表性、股利與成長特色之台灣上市個股指數,讓您 ... 於 asesoriaa2bs.es -

#53.歷年台股指數

日期價格指數值報酬指數值漲跌點數漲跌百分比; 2022/03/23: 17731.37: 35233.75: 171.66 : 0.wikipedia.org See full list on cmoney.tw 本網站各類 ... 於 nieuwservaas.nl -

#54.發行量加權股價報酬指數

org 簡單來說,「發行量加權股價報酬指數」是將配股、配息以及再投資都 ... 為各採樣股票價格乘以發行股數所得市「台灣發行量加權股價報酬指數」,最 ... 於 218795619.centrobenessereintegra.it -

#55.小資只要花5000元零誤差掌握10檔最強蘋概股報酬

富邦證券金融市場部資深副總吳仁傑表示,ETN追蹤指數表現,相關稅費低廉,且在集中市場掛牌交易,其價格表現完全連結其對應指數之報酬表現,無追蹤誤差, ... 於 finance.ettoday.net -

#56.財團法人中華民國證券櫃檯買賣中心109 年第1 季富櫃200 指數 ...

為持續推廣櫃買富櫃200 指數(價格指數代號:IX0118,報酬指數. 代號:IR0118),提高投資人對富櫃200 指數相關商品之關注度,. 爰舉辦本獎勵活動。 貳、參加對象:. 於 www.twfhcsec.com.tw -

#57.櫃買指數與報酬指數(月查詢)

日期 櫃買指數 櫃買報酬指數; (基期:94/12/30) 1110901 196.53 328.73 1110902 196.69 329.00 1110905 193.73 324.08 於 www.tpex.org.tw -

#58.加權指數是什麼?成分股有哪些?加權指數怎麼買? - 懶人經濟學

是因為台灣加權指數代表的是台灣上市公司的整體走勢!那麼,台灣加權指數 ... 可以查閱到加權指數的價格指數值、報酬指數值、漲跌指數、漲跌百分幾。 於 earning.tw -

#59.元大台股領航ETN 小額投資免選股,一次掌握15檔產業龍頭股

最新指數成分股資訊請至元大ETN官網查詢 · 元大台股領航報酬指數ETN. ※ 「五千元是以發行價5元計算,實際交易時應以市價為準」 本指數投資證券經金融監督管理委員會 ... 於 www.yuanta.com.tw -

#60.如何計算加權指數還原權息年化報酬率? - 黃大偉理財研究室

台股投資人在股市的投資報酬率,總是希望可以和台股大盤做比較,了解自己的投資績效的優劣,而很多理財商品如各類型的台股共同基金,也總是拿加權指數來 ... 於 davidhuang1219.pixnet.net -

#61.加權指數歷年漲跌統計資料- Goodinfo!台灣股市資訊網

加權指數歷年開盤收盤指數,漲跌點,漲跌幅,指數最高最低點,大盤震幅,成交量,融資餘額,融券餘額等交易資料統計. 於 goodinfo.tw -

#62.凱基臺灣500報酬指數指數投資證券

臺灣指數公司臺灣上市500 大報酬指數是在臺灣證券交易所上市普通股股票中,先篩選符合 ... 本指數投資證券標的指數為報酬指數而非價格指數,不適用本項說明。 於 warrant.kgi.com -

#63.台北加權指數 - Darts4kika

台灣加權股價指數(簡稱台灣加權指數、TAIEX)是由臺灣證券交易所所編製的股價 ... Appier Group (株發行量加權股價報酬指數與台股關係請愛用環保筷!! 於 darts4kika.nl -

#64.原物料(航運指數)_期貨_金融中心 - 鉅亨網

航運價格指數 ... 本網站各類資訊報價由湯森路透股份有限公司台灣分公司提供,台股與外匯部分為即時資訊,國際股市及指數資料為延遲15分鐘資訊。 本網站及各資訊源提供者不對 ... 於 www.cnyes.com -

#65.TEJ股價模組

項目:開盤價、最高價、最低價、收盤價、成交值、成交量、報酬率、週轉率及最後買價、最後賣價;再搭配發行股數、市值、市值比重。 指數種類. 台灣證券交易所(TSE)提供“ ... 於 www.tej.com.tw -

#66.【商益:商業是最大的公益】投資台股必看三大指數:台灣加權 ...

本文介紹投資台股一定要看的三個指數:台灣加權指數、台灣50 ... 總報酬指數台灣證交所發行的加權指數有「價格指數」(Price Index)也就是本文一開始 ... 於 www.inside.com.tw -

#67.加權股價報酬指數 - Fcviktorka

其係以上市股票之市值當作權數來計算股價指數,採樣樣本為所有掛牌交易中的普通股,但初上市股票與全額交割股票除外。. 個股本益比、殖利率及股價淨值比( ... 於 fcviktorka.cz -

#68.報酬指數- 搜尋- 旺得富理財網

櫃買中心表示,本次元大證券計畫發行連結特選上櫃ESG永續高股息報酬指數之ETN, ... 此檔ETN連結「特選台灣綠能報酬指數」,發行價格為每單位5元,發行10年期,將提供 ... 於 wantrich.chinatimes.com -

#69.簡單投資績效自然美- Smart自學網|財經好讀- 輕理財- 達人開講

因為台灣的加權指數是價格指數,也就是指數以股票的市值為準,是股價乘上發行股數。 ... 台灣加權報酬指數過去的表現,也是跟台灣經濟景氣連動,指數也隨著景氣循環而 ... 於 smart.businessweekly.com.tw -

#70.109年勝出!企業管理(含大意)主題式題庫+歷年試題

主要比率(指標)有:銷售利潤率、總資產報酬率、股東權益報酬率、每股盈餘、本益比等。體資源」股價指數非為同步指標,股價指數為一種領先指標,同步指標是房地產景氣綜合 ... 於 books.google.com.tw -

#71.台灣加權股價報酬指數(含股息) - 元大ETF-AI 智能投資平台

全球重要總經數據、指數、ETF大數據資料查詢,動態的研究報告 · 商品 · 多元型 · 股票 · 金融知識. 於 www.yuanta-etfadvisor.com -

#72.兆豐結構型商品-何謂指數投資證券

追蹤報酬指數股利再投資:ETN所追蹤的指數是報酬指數而非價格指數,故ETN透過公式調整,於成分股發放股息時,還原除息減少的點數,使指數報酬得以延續。 於 www.emega.com.tw -

#73.年化報酬率逾7%!7張圖解析:50後玩出全新第二人生

在上漲的牛市過程,我們會看到股價不斷攀升,認為現在買入的價格實在太貴,害怕買到之後面臨市場回調, ... 真正要評估台灣市場的指數,應該要使用台灣加權報酬指數。 於 today.line.me -

#74.價格指數和總報酬指數的差異 - USA Stock

大多數人通常看的都是價格指數(price return index),但是如果在評估長期的投資收益的時候,應該要看總報酬指數(total return index),上圖就是 ... 於 www.usastock88.com -

#75.兆豐特選上櫃ESG電子菁英報酬指數指數投資證券-020026.TW

特選上櫃ESG電子菁英報酬指數」聚焦電子產業及永續表現兩大亮點,由櫃買整體市值占比達6成以上之電子類 ... 項目, 價格, 漲跌, 漲跌幅(%), 最高價格(年), 最低價格(年). 於 www.moneydj.com -

#76.ETN也是追蹤指數的商品?和ETF有什麼不同?看完一次搞懂

一樣的指數又可分為價格指數(Price index)、報酬指數(Total return index,又稱毛指數,Gross index)、淨指數(Net index)等三種。價格指數只計算成分股漲 ... 於 www.businesstoday.com.tw -

#77.ETN產品列表 - 富邦權證財神網- 富邦證券

產品代號:020001, 上市日期:2019年04月30日. 產品名稱:富邦存股雙十N. 指數名稱:存股雙十等權重報酬指數. 指數簡介. 發行價格:5, 上市期間:10年 ... 於 warrants.fbs.com.tw -

#78.台股加權報酬指數是什麼?如何查詢?和加權指數差在哪?

加權股價指數有兩種:加權股價指數、加權股價報酬指數,但如果要正確計算包含配息的報酬,就要使用加權報酬指數(含息),因為沒有扣掉除權除息, ... 於 rich01.com -

#79.報酬指數 - Hobbylavoricreativi

它通常被用於展現組成股票的共通特性,例如在同一個證券交易所交易、屬於同一個產業、或有相同的市值。 指數編製要點; 櫃買指數成分股; 盤中資訊; 每5秒盤後統計; 櫃買指數 ... 於 hobbylavoricreativi.it -

#80.加權股價指數- 维基百科,自由的百科全书

發行量加權股價指數(縮寫:TAIEX),簡稱加權股價指數、加權指數,又稱為台灣加權指數、台股,所有權屬為臺灣證券交易所(TWSE),台灣股價價格加權衡量股票市場指數 ... 於 zh.wikipedia.org -

#81.台灣加權報酬指數

其係以上市股票之市值當作權數來計算股價指數,採樣樣本為所有掛牌交易中的普通股,但初上市股票與全額交割股票除外。 發行量加權股價報酬指數(臺灣證券 ... 於 lenik.ch -

#82.加權指數權重

台灣加權股價報酬指數=總發行市值÷ 調整後當日基值*100. 其中,調整後當日基值=(前 ... 加權的目的加權算術平均價格指數是綜合價格指數的一種。 於 pitopalvelumatilda.fi -

#83.什麽是股票指數?如何交易指數? - IG

了解在金融市場中股票指數是什麼意思,如何交易股票指數。股票指數又稱股價指數,是對交易所中一組股票的價格表現的度量。交易指數必須通過差價合約、期貨或指數股票型 ... 於 www.ig.com -

#84.凱基臺灣500報酬指數ETN新上市理財新選擇 - 工商時報

凱基證券發行之「凱基臺灣500報酬指數ETN」正式4月30日上市,為首批上市的ETN商品之一,發行價格20元,投資人可用新台幣2萬元參與台股行情, ... 於 ctee.com.tw -

#85.不動產價格資訊 - 臺北地政e博館

住宅價格指數. 111年5月全市指數113.86. 相較上月. -0.22 %. 定期發布臺北市住宅價格指數(含全市、公寓、大樓、小宅月指數及12個行政區季指數),提供住宅價格變動趨勢 ... 於 emuseum.land.gov.taipei -

#86.發行量加權股價指數 - 臺灣指數股份有限公司

日期 價格指數值 報酬指數值 漲跌點數 漲跌百分比 2022/09/30 13424.58 27859.42 109.68 0.81% 2022/09/29 13534.26 28087.05 68.19 0.51% 2022/09/28 13466.07 27945.29 360.52 2.61% 於 www.taiwanindex.com.tw -

#87.全集合指數與部分集合指數之績效比較

績效,台灣股市則額外再採用報酬指數來比 ... 研究選取之價格指數與報酬指數之樣本如表. 1.研究樣本. (2)研究期間 ... 股、配息及再投資之報酬指數與無計入配股、. 於 www.finasia.biz -

#88.台北加權指數 - 美國司法部

台灣加權股價指數(簡稱台灣加權指數、TAIEX)是由臺灣證券交易所所編製的股價 ... Appier Group (株發行量加權股價報酬指數與台股關係請愛用環保筷!! 於 774490156.arditabreda.it -

#89.台北加權指數

發行量加權股價指數(縮寫: TAIEX ),簡稱加權股價指數、 加權指數,又稱為台灣加權指數、 台股,所有權屬為臺灣證券交易所(TWSE), 台灣股價價格 ... 於 marijampolesmm.lt -

#90.財團法人中華民國證券櫃檯買賣中心發行量加權股價指數暨產業 ...

三、指數計算頻率(一)櫃買指數及產業分類指數之價格指數,於本中心等價成交系統 ... 二)本中心另編製前揭指數之報酬指數,係考量現金股利因素後加以調整,用以反映 ... 於 www.rootlaw.com.tw -

#91.加權股價報酬指數

您好: 本公司全球資訊網已於106年5月23日改版,您目前瀏覽使用的網址並不正確,建議您自首頁(http://www.twse.com.tw/)重新瀏覽,並更新瀏覽器「我的最愛」 ... 於 www.twse.com.tw -

#92.台股致富密笈 - 第 77 頁 - Google 圖書結果

... ̨ᝄ̋ᛆٰᄆܸᅰ (價格指數) 4,524.87 8,749.55 93 8.0 ̨ᝄ̋ᛆٰᄆజཇܸᅰ (報酬指數) 4,524.92 11,679.79 158 11.8 資料來源:證交所整理:蕭世斌資料來源:證交所整理: ... 於 books.google.com.tw -

#93.買「正報酬」指數標的,讓你不用看盤也能跟著整個市場一起賺!

認識「指數化投資」:買「正報酬」指數標的,讓你不用看盤也能跟著整個 ... 市場的價格,直到投資目標達成才賣出,聽起來是有點令人難以置信的方法。 於 www.moneynet.com.tw -

#94.你以為自己贏了,結果卻輸了

股價指數所計算的投資報酬率,並未將現金股利包含在內。 「股價指數」是用來衡量整體股票市場或某一群股票價格走勢. 的綜合性指標。這種綜合性指標一般是將各個股票的 ... 於 www.ib.ntu.edu.tw -

#95.報酬指數27日起即時公布 - 聯合報

臺灣證券交易所為提供投資人更多指數盤中即時資訊及各式可能應用需求,自6月27日起,於盤中交易時間內,每隔5秒以成分股最新成交價格計算,及公布即時 ... 於 udn.com -

#96.報酬指數 - okids-ufa.ru

加權報酬指數,是把配股、配息加回去再投資,重新計算,稱為加權股價報酬指數,能 ... 總報酬指數台灣證交所發行的加權指數有「價格指數」(Price Index)也就是本文一 ... 於 okids-ufa.ru