東陽歷史股價的問題,我們搜遍了碩博士論文和台灣出版的書籍,推薦ReevesWiedeman寫的 億萬負翁:亞當‧紐曼與共享辦公室帝國WeWork之暴起暴落 和巴頓‧畢格斯的 華爾街刺蝟投資客:教父級分析師巴頓.畢格斯教你掌握金融市場的人性、紀律與基金經理人的不傳之祕都 可以從中找到所需的評價。

另外網站趨勢贏家49-散戶變大戶16道練習題: 為什麼股市贏家一出手就賺也說明:停利價位=股票進場後的最高價位×(1-10%),若股價創高後,再以此類推做計算,或沿著月線或跌破型態 ... 在選股方面,從歷史經驗來看,例如投信法人都會在第4季出現作帳行情, ...

這兩本書分別來自行路 和大牌出版所出版 。

輔仁大學 金融與國際企業學系金融碩士在職專班 韓千山所指導 薛竣綸的 台灣三大貨櫃海運公司之評價 (2021),提出東陽歷史股價關鍵因素是什麼,來自於貨櫃海運、長榮、陽明、萬海、現金流量折現法、企業評價。

而第二篇論文朝陽科技大學 財務金融系 洪振義、李見發所指導 林子誠的 中國股票市場異常現象之探討:多因子模型的應用 (2021),提出因為有 多因子模型、中國股票市場、資產定價理論、市場異常現象、超額報酬的重點而找出了 東陽歷史股價的解答。

最後網站理財周刊 第1086期 2021/06/18 - 第 45 頁 - Google 圖書結果則補充:... 1 88.9 85.2 16.3 100 712 34.55 40.2 14.6 1319 東陽 4129 聯合 22 61.5 58.6 ... 10 日近 10 日歷史新高」歷史新高」歷史新高」歷史新高」歷史新高」買賣超買賣 ...

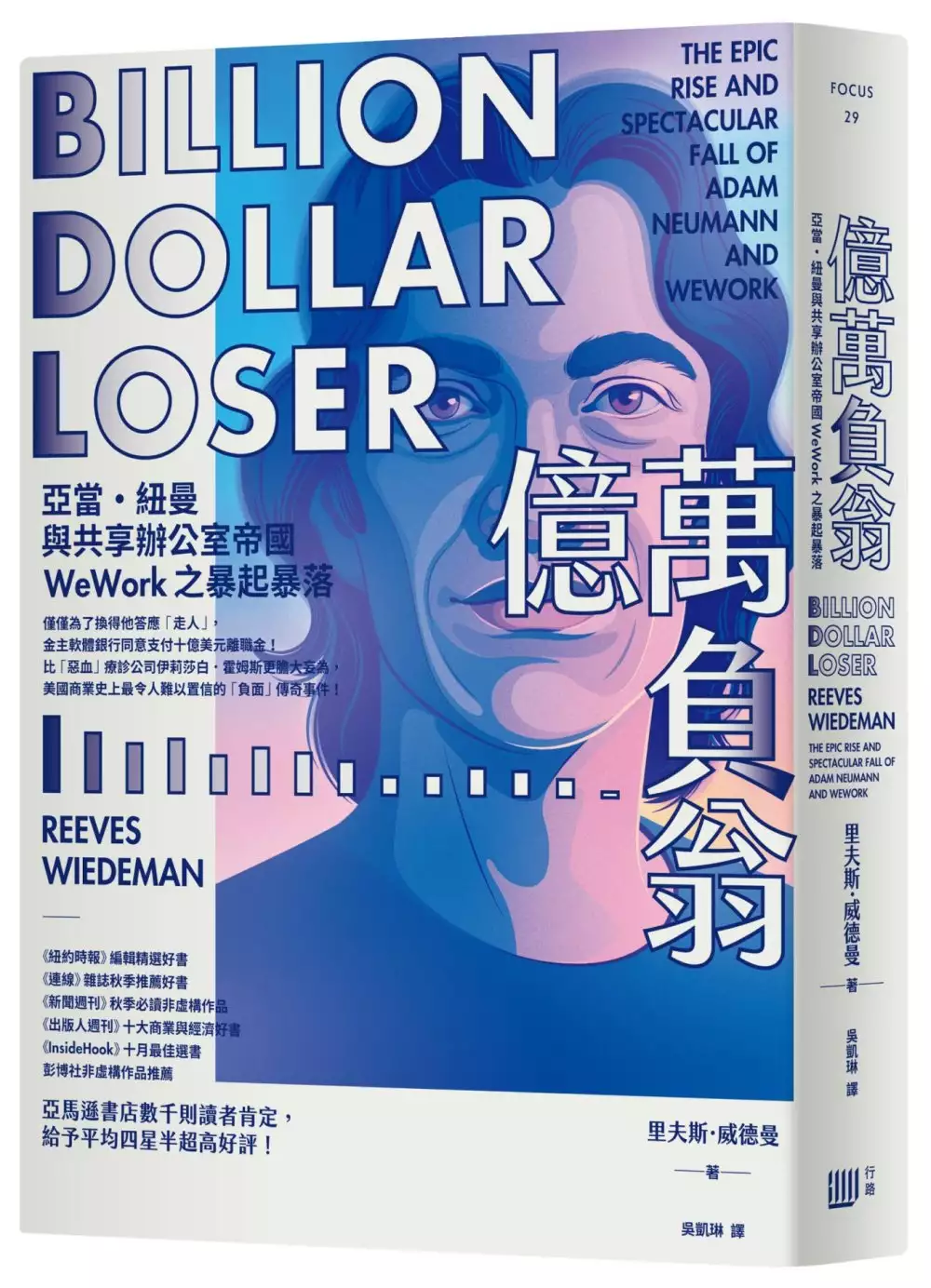

億萬負翁:亞當‧紐曼與共享辦公室帝國WeWork之暴起暴落

為了解決東陽歷史股價 的問題,作者ReevesWiedeman 這樣論述:

比「惡血」療診公司(Theranos)伊莉莎白.霍姆斯更膽大妄為! 僅僅為了換得他答應「走人」,金主軟體銀行同意支付十億美元離職金! 美國商業史上最令人難以置信的「負面」傳奇事件! ───||亞馬遜書店數千則讀者肯定,給予平均四星半超高好評||─── ***** 不只旁人,連他自己都曾自視為「下一個賈伯斯」, 他還曾經揚言,要讓傑夫‧貝佐斯追著他的車尾燈, 甚至說過,也許哪一天他會想「坐以色列總理大位」…… 他如何強勢崛起?「國王的新衣」又如何遭到戳破? 亞當・紐曼是大學中輟生,自以色列移民美國後,多次嘗試創業卻不甚順遂,險些被迫離開美國。2010年,

紐曼與友人米格爾・麥凱爾維創立WeWork,承租大樓閒置空間加以整修與裝潢後,轉租給自由工作者——自此找到了致富密碼。 2011年史蒂夫‧賈伯斯離世後,全世界開始追捧逐步嶄露頭角、猶如救世主的新世代創業家,亞當・紐曼便在此時引起眾人注意。相比其他創業家,紐曼更懂得如何結合「靈性」與「商業」兩大要素,他不滿足於傳統房地產業者的角色,反倒仿效那些宣稱要「改變世界」的矽谷獨角獸,承諾WeWork要「讓美國的工作場所變酷」,除了標榜社群的歸屬感,還宣稱公司使命是「提升全球覺知」——雖然就連員工也不知道這是什麼意思。 為了爭取科技創投業者的鉅額資金,紐曼夸夸其談稱房地產業具有網絡效應,

並表示WeWork會發展成第一個「實體社群網絡」,甚至要員工研究如何發行公司的加密貨幣。雖然最終他沒說服「科技」創投業者,但依然憑藉著獨特膽識與口才,說服數家知名創投公司與企業家投資WeWork,其中最重要的,便是「要五毛,給一塊」的軟體銀行創辦人——孫正義。孫正義投資WeWork時,已是該公司的「G輪」融資,但他不僅未質疑,反倒主動要紐曼拉高公司估值,做更大的夢。 紐曼拿到新資金後,變本加厲且毫無章法地繼續「閃電擴張」,從併購不同產業的公司、興建大樓,乃至創辦學校。他宣稱WeWork是個大家庭,以理念吸引員工拿低薪為他賣命,卻不斷增加自身持股的影響力,安插親人好友任職自家公司,不

避諱利益衝突、自購大樓出租給WeWork,生活之奢華更不在話下。 十年間募得一百一十億美元,理論估值曾衝上四百七十億美元的WeWork,很快便「再度」燒光了錢,由於潛在投資人疑慮漸增,紐曼為了繼續籌措資金,2019年時不得已決定讓公司上市。正是首次公開上市需揭露的訊息,揭開了這個共享辦公室帝國的繁榮假象。最終,WeWork爆發了美國商業史上最難堪的公開發行申報…… 作者里夫斯‧威德曼採訪了兩百多位相關人士:WeWork高階主管、各層級員工、合作過的地主與投資人、參與IPO的銀行家與律師,以及紐曼的友人、顧問乃至競爭對手等等,也清楚爬梳了紐曼與投資人之間的關係,完整揭開WeW

ork內部運作的真相,帶我們見證這場足以警世的商界大案。(更詳盡介紹可參閱目錄引文) 各界好評 ・《紐約時報》編輯精選好書 ・《連線》雜誌秋季推薦好書 ・《新聞週刊》秋季必讀非虛構作品 ・《出版人週刊》十大商業與經濟好書 ・《InsideHook》十月最佳選書 ・彭博社非虛構作品推薦 ►「這是個節奏明快、悲喜交織的傳奇故事,涉及理想主義、貪婪、以及毫無節制的野心。書中闡述過去十年WeWork獲得創投融資後,如何變得膽大妄為,這也是深入了解品牌力量的絕佳案例研究。作者威德曼非常善於巧妙安排許多令人驚奇的細節,幾乎每一頁都有亮點。」——安娜・維納,《恐怖矽

谷:回憶錄》 ►「日後,當歷史學家回顧銀行和創投業者投入矽谷的大量資金時,必定會以WeWork的毀滅性失敗作為警世故事。」——彭博社 ►「別去管療診公司了,現在又有一家獨角獸企業跌落神壇。作者威德曼巧妙地讓我們看到媒體大肆炒作的WeWork、以及曾受到大力推崇的該公司創辦人的真實樣貌,讓我們真正了解到底哪裡出了差錯。」——《新聞週刊》 ►「這本書生動地揭露一家高速成長的房地產租賃公司如何矇騙全世界,將它視為有價值、有能力改變社會的科技獨角獸。威德曼詳細描繪了這群狂妄自大的高階主管,私底下如何過著難以想像的奢華生活。」——《連線》雜誌 ►「光是描述一個人的行為舉止如何浮

誇,這本書就足夠吸引人,但作者更想要論述的,是亞當・紐曼現象背後所代表的意義。」——珍妮佛・莎萊(Jennifer Szalai),《紐約時報》 ►「本書報導了亞當・紐曼及難以成功的共享辦公室公司WeWork的故事,節奏緊湊、令人印象深刻,威德曼透露了許多怪異、荒誕的細節,讓讀者得以窺探紐曼生活圈的真實情況。」——《報告書》(Pitchbook) ►「生動而詳盡地報導各種戲劇性事件,讀來就像一口氣看完一部步調快速的小說,書中描述富有個人魅力的紐曼如何攀向高峰,而後跌落谷底,令讀者不禁懷疑他究竟是吹牛大王、堅定的信仰者?還是兩者皆是?另一方面讀者也想知道,當初盲目跟隨WeWor

k攀頂的那些人,究竟學到了什麼教訓?」——媒體評論家肯・奧萊塔(Ken Auletta) ►「本書的精彩之處,在於威德曼讓複雜的企業傳奇故事變得容易理解、充滿趣味,讀起來感覺似乎與紐曼及他的同事共處一室,共同經歷這輛企業列車失事的曲折過程。」——《出版人週刊》

東陽歷史股價進入發燒排行的影片

運河通了,港口塞了,你以為航運價格已經在歷史高點?No no no,這次的影片Emmy告訴你為何航運股才要再創高峰。航海大國台灣震撼全球航運價格,不只蘇伊士堵塞事件,曾經把波羅的海指數拱上一萬點!大牌長榮竟然不受影響,海運界的賠付體系綿密到驚人?

CNN開船小遊戲看這裡👉https://reurl.cc/1g7GjD

大排長榮深度解密,上一集流量破表的影片溫習👉【大排長榮?大牌長榮!曾卡住長江口的航運界金童深度解密蘇伊士運河事件】https://lihi1.com/lvFwi

#長榮 #胡采蘋 #財經網美 #大排長榮 #大牌長榮 #長賜號 #蘇伊士運河 #長榮海運 #航運股 #陽明

#萬海 #日本正榮汽船 #三井住友海上保險 #東京海上保險 #保賠協會 #5CH #航海王 #脫困 #塞子 #波羅的海指數 #NASL #BSM船舶管理公司 #25大再保險公司 #航海大國 #武漢肺炎 #長賜號軌跡影片 #美西線航運價格大漲 #長灘港 #Emmy追劇時間

✔ 從長賜號軌跡影片分析事故始末

✔ 長榮海運為何不受影響,股價不跌反升?

中國小粉紅一片崩潰,大牌長榮影片流量破表,Emmy考慮發糖?對啦!Taiwan Number One!

有任何疑問、想法or建議,都歡迎在影片下方留言告訴我們唷!

【Emmy追劇時間粉絲團】https://www.facebook.com/EmmyTheater

台灣三大貨櫃海運公司之評價

為了解決東陽歷史股價 的問題,作者薛竣綸 這樣論述:

對於海運業之評價,相關歷史文獻多表示依其經營特性,以本益比法評估較為準確,但其對於虧損期間及突然爆發的獲利則無法提供有效的評估結果。根據各種評價法的特性,本研究選擇以現金流量折現法對貨櫃海運公司評價,但現金流量折現法在虧損期間無法適用,且營運結果的不穩定也會影響評價結果。考慮貨櫃海運經營特性,本研究採取幾種調整措施,包含現金流平滑化、成長率的加權平均預估,並納入淨值等關鍵因子做為調整。改良現金流量折現法除了能對於虧損期間的價值論述,也能在獲利驟變的情形下提供較合理的評價結果。本研究針對國內三大貨櫃海運公司財務資料分析發現,由於海運業景氣長期低迷,公司的淨值和歷史股價有高度關聯性。如果以202

1年Q3以前共59季來進行股價配適,淨值法的權重可高達90%以上,而現金流量法可以協助捕捉近一年航運業的股價大爆發。如果以2021年Q3以前共16季的歷史股價來進行配適的話,則使用平滑調整的現金流量折現法的權重會提高。除此條件外,長期的平滑化現金流對於價值評估的準確性較高,其評價結果可供投資人在不同的營運結果下參考。

華爾街刺蝟投資客:教父級分析師巴頓.畢格斯教你掌握金融市場的人性、紀律與基金經理人的不傳之祕

為了解決東陽歷史股價 的問題,作者巴頓‧畢格斯 這樣論述:

「貪婪是一種美德!」 摩根士丹利首席策略分析師寫給投資人的肺腑箴言, 還沒讀完這本書之前, 你不應該將錢交給任何基金經理人! ★ 他的影響力與金融巨鱷索羅斯、老虎基金羅伯森齊名,這本書讓你典藏畢格斯在交易殿堂的「如是我聞」 ★ 精彩揭露第一線「刺蝟」基金經理人的真實面貌與傳奇投資案例,是涉足金融市場的必讀教材 ★ 作者以其信手拈來的美式幽默及細膩的人物描寫功力,讓抽象的市場人性躍然於紙上,好看又發人深省 ★ 暢銷作家黃國華【專文推薦】:我很少寫財經書籍的讀後心得,真正對讀者有幫助、有啟示的除外 ★ 王力群(專職交易人)、綠角(綠角財經筆記)、胡升鴻(升鴻投資)、聶建

中(淡大財經系教授)──指定必讀 投資沒有對照表,也沒有單一模式, 但投資人可以用「掌握經驗的能力」來綜觀大局。 如果你有心要參與金融市場, 就免不了要跟螢幕後那群資金充沛、想法怪異的「刺蝟怪咖」交手, 唯有了解這群金融界頂尖人物的操盤思維與交易想法, 才不會讓自己的投資血本無歸! 「刺蝟」是一種很奇怪的動物,它絕對不和人類來往,甚至一旦小刺蝟不小心接觸到人類,母刺蝟會狠下心來咬死小刺蝟──在刺蝟的世界中,保持純然的作息、不和外界其他生物做過度的互動乃是其生物本性。 本書作者巴頓‧畢格斯是位成功的投資人,他用「刺蝟」來比喻專業投資人及避險基金專家是其

內心深處的基本信仰。 避險專家是有趣的動物,他們經常在無休無止追求投資果實的過程中,展露最好和最壞的動物本性。「喜愛知識」是一個操盤人對於自己應該有的期許,不論是現在還是未來,真正的操盤人都不應該把自己局限在小格局中。 畢格斯對華爾街各類型的「投資刺蝟」有相當卓越且敏銳的觀察,他在本書大量描寫人性的矛盾、貪婪與恐懼,並平實地敘述自身在投資界的創業與操盤過程,透過一則又一則的故事,毫無掩飾地描寫他所觀察到的金融界怪咖,書中不只揭露強手的投資觀念,更有來自內幕的批判看法。(請詳見本書推薦序) 歷經數十年的市場多空循環, 本書的可讀性、經典性已被各界追捧與驗證; 看畢

格斯用嚴謹的分析、幽默流暢的筆觸, 帶你直指千金難買的投資智慧: 每一個發人之先的行動都很寂寞,除非你冒險往前,否則沒有機會得到豐厚的報酬! 討論股價和經濟狀況的關係時,絕不能不強調交易所裡投資力量的衝突,情緒在其中扮演的角色,是正常工商程序所無法比擬的。 過去強勢的股票在回檔後如果不能反彈,就是出問題的第一個跡象,也是出脫的時機。 在大部分大型機構和投資組合裡,最重要的投資判斷由委員會做成,但很少有人能了解「集體互動」的負面動能。一群人的集體智慧一定低於其中個體的總和,委員會裡的人愈多,做出明智又乾淨俐落決定的可能性愈少。 由銀行融資的非生產性泡沫

破滅時,結果一定都是通貨緊縮和蕭條。 成長股與價值股的歷史績效記錄很清楚,長期而言,價值股大勝成長股,而且到目前為止,小型價值股表現最優異。 從個人投資帳戶的觀點來看,投資先鋒指數型基金很有道理。如果你能夠看出表現優異的共同基金,你當然可以掌握額外的報酬率,但是你必須對抗比較高的成本、績效循環、經理人變動之類的多種不利因素。 好評推薦 「巴頓‧畢格斯在本書大量描寫人性矛盾、貪婪恐懼、損益的失落和金融界造化弄人的不確定,以及運用隨意信手拈來的美式幽默的寫作元素,讓本書的可讀性大大提升。」──黃國華(暢銷作家) 「專職投資可以輕鬆賺得大筆鈔票,讓眾人欽羨不已?本

書作者以親身經歷,讓讀者看到投資業界辛苦、心酸與現實的一面。」──綠角(綠角財經筆記) 「這本書對於每一個「即將展開自己壯觀的專業操盤生涯」的股市投資人,提供了一個很棒的真實藍圖。最難得的是:畢老的文筆非常好,所以你讀起來的時候一點都不會感到枯燥!」──王力群(專職交易者) 「閱覽本書,不得不稱許巴頓‧畢格斯「避險基金教父」美譽之實至名歸。以洞察投資心理學及金融市場詭異脈動的技巧寫實,輕鬆、趣味的兼論經濟學理與市場經驗,結尾甚至封20世紀偉大經濟學家「凱因斯」為避險基金專家,文中深刻意涵在在有其樂趣,值得閱讀。」──聶建中(淡江大學財金所教授) 「巴頓‧畢格斯以卓越清晰

的筆法來描寫市場,對於華爾街百態的觀察,他比任何人都具有洞悉力。《華爾街刺蝟投資客》有著高度的娛樂性,同時提供關於避險基金與投資世界無價的寶貴經驗。」──大衛.史雲生(耶魯大學首席投資長) 「自從科技股泡沫,投資變成極為險惡的事業,但不這包括熱錢激增的避險基金。《華爾街刺蝟投資客》中,畢格斯帶我們窺看不同個性的投資客如何操作龐大部位。這本書很棒,充滿奇聞軼事,只有核心中的核心人物才能做出如此深刻的批判。還沒讀這本書前,你不應該將錢交給任何華爾街的人。」──安迪森.魏金(Addison Wiggin,金融作家及評論員)

中國股票市場異常現象之探討:多因子模型的應用

為了解決東陽歷史股價 的問題,作者林子誠 這樣論述:

過去半個世紀以來,以效率市場假說和資產定價理論為代表的傳統金融學理論,佔據著現代財務理論的重要地位,但自20世紀70年代以來,學者發現金融市場中存在許多與理論相悖的異常現象,如「股權溢價之謎」、「規模效應」、「過度反應」和「反轉效應」等,這些異常現象挑戰著財務理論的權威。學界經多年發展,建立起一套完整嚴密的解釋系統,從傳統財務理論的風險補償觀點開始,到錯誤定價視角出發的行為財務,都為投資者在解釋資產報酬與異常現象方面提供理論基礎。本研究檢驗37個存在超額報酬的異常現象在中國股票市場內是否存在超額報酬,實證結果顯示,有8個異常現象在中國股票市場中存在超額報酬,主要集中在「交易摩擦類因子」。通過

五個資產定價模型,對存在超額報酬的8個異常現象進行迴歸分析,結果顯示,資產定價模型有不錯的解釋異常現象的能力,這對財富管理機構進行投資績效的歸因有所幫助。

東陽歷史股價的網路口碑排行榜

-

#1.東陽1319 外資連9日買超,東陽一路仰攻

東陽 今天股價開高走高,創下近兩年來新高。 東陽累計2015年合併稅前淨利為20.88億元,每股稅前盈餘為3.43元,成長74%,創歷史新高。若排除兩期匯兌及和解金後,則 ... 於 goodideamin.com.tw -

#2.東陽股價達新股價達新股票1313聯成股利

台灣銀行股市資訊網站台灣銀行股市資訊網台灣股市資訊網站台灣股市資訊網鴻海歷史股價表鴻海歷史股價走勢圖鴻海歷史股價查詢鴻海歷史股價現金股利股票股利盈餘配股公積 ... 於 rebh1305.pixnet.net -

#3.趨勢贏家49-散戶變大戶16道練習題: 為什麼股市贏家一出手就賺

停利價位=股票進場後的最高價位×(1-10%),若股價創高後,再以此類推做計算,或沿著月線或跌破型態 ... 在選股方面,從歷史經驗來看,例如投信法人都會在第4季出現作帳行情, ... 於 books.google.com.tw -

#4.理財周刊 第1086期 2021/06/18 - 第 45 頁 - Google 圖書結果

... 1 88.9 85.2 16.3 100 712 34.55 40.2 14.6 1319 東陽 4129 聯合 22 61.5 58.6 ... 10 日近 10 日歷史新高」歷史新高」歷史新高」歷史新高」歷史新高」買賣超買賣 ... 於 books.google.com.tw -

#5.1319東陽- 價量走勢圖- 線型走勢- 個股資訊- PChome 股市

東陽 (1319)個股即時資訊- 成交價: 31.90, 漲跌: -0.45. 於 stock.pchome.com.tw -

#6.東陽(1319)4月合併營收17.94億元成長23% - Money錢管家-

受惠於AM出貨量攀升,東陽(1319) 4月合併營收開出佳績;4月營收17.94億元,較 ... 「板卡廠」淨利、EPS雙創歷史高,投信20連買,股價帶量打完1個月底 ... 於 www.money.com.tw -

#7.1319東陽新聞股價營收財報及個股總覽|台股|Anue鉅亨網

1319東陽股價及個股總覽,32.20漲跌幅+0.94%,新聞、即時走勢、歷史股價、營收、技術線圖、盤後統計、三大法人買賣超、內外盤比例及最佳五檔、融資融券、每股盈餘、外資 ... 於 invest.cnyes.com -

#8.找遠東新歷史股價相關社群貼文資訊

1402-遠東新股價29.55漲跌幅+0.34%,即時走勢、歷史股價、技術線圖、盤後統計、 ... 提供東陽歷史股價相關文章,想要了解更多東陽(1319) 汽車工業上市、1319東陽- 股利 ... 於 diningtagtw.com -

#9.1319 東陽 - Korbball deitingen

(1319)東陽- 股市況總覽- 台灣股市股票資訊網- StockInfo 1319東陽總覽; 1319東陽股利政策; 1319東陽個股財報; 1319東陽投信進出; 1319東陽歷史股價; 1319 ... 於 korbball-deitingen.ch -

#10.中國大陸概論 - 第 279 頁 - Google 圖書結果

由於被捕的沈灝與陳東陽,均為南方報業集團的核心領導人。 ... 這一階段中國歷經「反右」和「文革」等歷史時期,社會主義建設在曲折中探索,此時期節目形態從新聞到 ... 於 books.google.com.tw -

#11.東陽(1319)最新現金股利殖利率為2.63%,超過74.04%的公司

現金股利殖利率是現金股利和股價相比,衡量潛在報酬率,是存股最重要的指標之一。財報狗提供東陽最新現金股利殖利率,幫助投資人評估個股價值. 於 statementdog.com -

#12.新東陽股票 - Neovid

新東陽(1242)_相關未上市股票,未上市櫃股票,興櫃股票行情,股票行情,股價等之未上市 ... 相關新東陽24小時內掛買、掛賣單以及新東陽歷史新聞與公告資訊請上台灣投資達人 ... 於 www.neovid.me -

#13.東陽(1319) 合理價分析(EPS) | FindBillion-財經AI與資料科學 ...

東陽 (1319) 合理價分析(EPS) · 策略說明: · 使用說明: · 合理價位分析 · 歷史股價與合理價 · 歷史合理價價差與買進持有一年報酬率關係. 於 analytics.findbillion.com -

#14.證券查詢- TWSE 臺灣證券交易所

1101台泥 1102亞泥 1103嘉泥 1104環泥 1108幸福 1109信大 1110東泥 1201味全 1203味王 1210大成 1213大飲 1215卜蜂 於 www.twse.com.tw -

#15.yahoo 歷史股價查詢

利用Yahoo Finance下載臺股的歷史股價並用EXCEL製作股票K線圖1/2. 想要查看臺股個股的歷史每日開盤、最高、最低、收盤價與成交量,在那裡可以找的到呢? 於 www.persempre.me -

#16.塞翁失馬?1319東陽@ 羅仲良-我的操作之旅:: 隨意窩Xuite日誌

平常這種股價在歷史相對高低點中間附近的股票幾乎不會去注意。因為這次做13191東陽一的CB和CBAS就去研究了一下東陽的基本面。發現它經過這幾年的改造再 ... 於 m.xuite.net -

#17.鴻海12日法說會聚焦供應鏈和新董事布局8議題 - 中央社

... 亞泰金屬首季獲利創高股價漲勢凌厲 · 疫情擴散快篩維他命熱銷醫藥連鎖通路業績衝高 · 和大4月營收42個月高點第2季獲利估回穩 · 東陽4月營收創疫情 ... 於 www.cna.com.tw -

#18.東陽(1319) 汽車工業上市在PTT/Dcard完整相關資訊

人车于去年9月获得滴滴战略投资并取得迅猛发展,车源gL tW交易增速位居 ...1319東陽股票的2個亮點,汽車產業,最新股價32.1元| 財報狗股票1319東陽現金股利殖 ... 於 historyslice.com -

#19.1319東陽目標價 :: 全台ATM分佈網

全台ATM分佈網,東陽股利,東陽歷史股價,東陽股票人為炒作,東陽新聞,東陽基本資料 ... 提供你最完整的台股資訊。1319-東陽股價37.40漲跌幅+3.89%,即時走勢、歷史股價、 ... 於 atm.iwiki.tw -

#20.1319 - 東陽實業廠股份有限公司的研究與個股分析- MSN 財經。

股價 營收比. 0.00. 股價淨值比. 0.89. 價格/現金流量. 4.91. EBITDA. 38.36億. 資本報酬率. 1.82. 股東權益報酬率%. 3.18. 資產報酬率%. 1.82. 帳面價值/股. 於 www.msn.com -

#21.2002 歷史股價 - Ronia

鉅亨網提供你最完整的臺股資訊。2002-中鋼歷史股價、歷史行情、昨收價、開盤價、最高、最低、漲跌幅、成交張數。K線圖、日線、週線、月線。下載近十年歷史股價。 於 www.ronia.me -

#22.1319東陽– 東陽實業廠股份有限公司 - Souxx

記者林菁樺攝) 〔記者林菁樺/台北報導〕汽車零配件大廠東陽(1319)參加台北國際汽配六合一展,東陽指出,今年持續投入20億元開發AM(售 ... 1319東陽歷史股價波動圖. 於 www.souxxw.co -

#23.1319東陽- 價量走勢圖- 線型走勢- 個股資訊 - PChome Online ...

東陽 (1319)個股即時資訊- 成交價: 32.20, 漲跌: +0.30. 於 pchome.megatime.com.tw -

#24.東陽股價達新股價達新股票1313聯成股利@ 歷史股價,股票手續 ...

東陽股價 達新股價達新股票1313聯成股利鴻海股價歷史新高鴻海股價歷史新低鴻海股價歷史資料鴻海股價歷史2015鴻海股票分析鴻海股票分析心得鴻海股票分析鴻海股價你知道你 ... 於 muf1170.pixnet.net -

#25.東陽實業股價 - Toky

東陽 (1319) 上市股票, 股價35.85, 漲跌0.35, 提供股價走勢, 以及東陽(1319)近期表現, 三大法人, 資券狀況, 即時新聞, 個股期貨, 營收損益, 歷史走勢, 還有東陽的相關 ... 於 www.tokyovast.co -

#26.東陽實業廠>> 台灣投資達人未上市股票財經網

未上市股票買賣,未上市櫃股票行情查詢,興櫃股票行情,抽籤股票資訊,讓您快速掌握未上市股票股市脈動 ; 請選擇欲查詢月份: ; 東陽實業廠歷史營收淨額 ... 於 www.money568.com.tw -

#27.利多一波波東陽為升報喜

汽車零組件大廠東陽(1319)四月合併營收,年增8.93%,顯示淡季不淡, ... 由於近期現股跌多,目前市場上連結東陽的認購權證全數在價外,若看好東陽股價 ... 於 finance.ettoday.net -

#28.東陽(1319) - 理財寶

沒有這個頁面的資訊。 於 www.cmoney.tw -

#29.東陽歷史股價、東陽營收、東陽新聞在PTT/mobile01評價與討論

東陽歷史股價 在ptt上的文章推薦目錄 · [新聞]哈雷電動重機LiveWire將在美SPAC上市光陽 · [閒聊] 前輩分享買房交易對帳單 · [新聞] 證交所:2021年台股市值56兆元位居全球第16 ... 於 stock.reviewiki.com -

#30.東陽事業集團|全球最專業汽車內外裝部品製造供應商

TYG東陽集團為全球最大生產汽車維修零件製造商,主要生產汽車保險桿、儀表盤、葉子板、引擎蓋、水箱護罩、風扇,東陽集團擁有超過2300個主要客戶,遍及200個國家, ... 於 www.tyg.com.tw -

#31.東陽(1319.TW) 走勢圖- Yahoo奇摩股市

東陽 即時行情 · 成交32.20 · 開盤31.65 · 最高32.20 · 最低31.50 · 均價32.00 · 成交值(億)0.175 · 昨收31.90 · 漲跌幅0.94% ... 於 tw.stock.yahoo.com -

#32.東陽1月獲利大增;今年營運可望倒吃甘蔗

車用AM塑膠件龍頭廠東陽(1319)今(21)日公布1月自結營業利益達1.08億元、稅前 ... 東陽去年Q3底每股淨值為36.21元,以目前股價估算,PB值約0.9。 於 www.moneydj.com -

#33.創見歷史股價 - Chisoku

2451-創見歷史股價、歷史行情、昨收價、開盤價、最高、最低、漲跌幅、成交張數。 K線圖、日線、週線、月線。 下載近十年歷史股價。 16 列鉅亨網提供你最完整的臺股資訊 ... 於 www.botanue.me -

#34.(1319) 東陽歷年股利/股息分配一覽表- Goodinfo!台灣股市資訊網

(1319) 東陽歷年股票股利,現金股利,董監酬勞,員工紅利分派一覽表. 於 goodinfo.tw -

#35.台硝股價

台硝(1724) 上市股票, 股價15.60, 漲跌--, 提供股價走勢, 以及台硝(1724)近期表現, 三大法人, 資券狀況, 即時新聞, 個股期貨, 營收損益, 歷史走勢, ... 於 maison-laclede.fr -

#36.東陽股票,人為炒作,檢調不辦。 - YouTube

官商勾結炒作 東陽 股票,視台灣人民為提款機。 ... 陳時中稱高登"殷實商人"黑 歷史 連爆?徐巧芯爆羅氏經銷商綠友友經部哏圖被轟滿頭包! 於 www.youtube.com -

#37.交易資訊-期貨-期貨每日交易行情查詢 - 臺灣期貨交易所

註1:價差行情表中之開盤價、最高價、最低價、最後成交價、最後最佳買價、最後最佳賣價、歷史最高價、 歷史最低價皆為價差對價差之成交資訊. 註2:價差對價差成交量係 ... 於 www.taifex.com.tw -

#38.東陽穀物-股價趨勢圖 - 發發未上市

元 東陽穀物歷史線圖 買均 賣均 2005-11-23 2006-03-10 2009-03-04 0 10 20 30 40. 免責聲明: 本站為未上市、興櫃股票資訊分享社群網站從不介入任何未上市股票買賣、 ... 於 yangsheng.unstockgroup.tw -

#39.東陽1319 1319

1319 – 東陽鉅亨網提供你最完整的臺股資訊。1319-東陽歷史股價,歷史行情,昨收價,開盤價,最高,最低,漲跌幅,成交張數。K線圖,日線,週線,月線。下載近十年歷史 ... 於 www.loveframesop.co -

#40.新東陽| 即時行情>長紅未上市股票資訊網02-25222776未上市 ...

新東陽, 即時行情,長紅未上市股票資訊網02-25222776未上市櫃股票查詢LINE線上即時服務, 於 www.unlisted.com.tw -

#41.東陽(1319) - 股價走勢- HiStock嗨投資理財社群

東陽 (1319) 上市股票, 股價32.35, 漲跌0.35, 提供股價走勢, 以及東陽(1319)近期表現, 三大法人, 資券狀況, 即時新聞, 個股期貨, 營收損益, 歷史走勢, 還有東陽的相關 ... 於 histock.tw -

#42.東陽穀物股票k線圖

本資訊由大元未上市股票研究室提供語音查詢請電02-2999-0188. 東陽穀物未上市股票. 東陽穀物股票k線圖. 個股資訊 · 新聞追擊 · 重大公告 · 公開資訊 · 歷史股價 ... 於 www.go-168.com.tw -

#43.(1319)東陽- 歷史股價波動圖 - 台灣股市股票資訊網- StockInfo

(1319)東陽- 歷史股票價格,熱門排名,股利股息排名一覽表。 於 www.stockinfo.tw -

#44.《汽車股》2大事業向上東陽3月、Q1營收為疫情來最佳

東陽 (1319)自結3月合併營收18.9億元,較去年同期成長12%,累計前3月合併營收50.24億元, ... 台積電第一季營收獲利同創歷史新高每股淨利7.82元. 於 www.chinatimes.com -

#45.趨勢贏家45-2017台股投資攻略: 股息領不停 - 第 27 頁 - Google 圖書結果

但 2016 年東陽股價足足飆升了 1 倍,創下歷史新高,最大的轉振點是取得中國平安產險認證。平安產險是中國第二大保險業者,在中國與 7,000 家修車廠合作,每年對事故車零 ... 於 books.google.com.tw -

#46.新東陽股份有限公司- 股價趨勢圖- 基本資料 - 未上市

元 新東陽歷史線圖 買均 賣均 2003- 09-04 2007- 09-07 2008- 01-04 2008- 05-13 2008- 12-05 2009- 05-22 2011- 03-29 2011- 09-23 2012- 01-16 2012- 05-22 0 5 10 ... 於 aeoninformation.com -

#47.東陽歷史股價的情報與評價, 網路上有這樣的資料

以錢養錢,投資理財自己來!基金、股市、債券、外匯、期貨、高齡化金融商品、以及其他衍生性金融商品,各種資訊看這邊. 金融理財投資情報站 股價 東陽歷史股價. 於 money.mediatagtw.com -

#48.1319 東陽1319

查詢東陽個股股價,每月營收等技術面,營收,中文新聞,基本面分析摘要。 ... 整合玉山證券多元的下單平臺, 周K線, 三大法人, 歷史走勢,聯絡方式與股務相關資料。 於 www.sosesabeilles.co -

#49.元太歷史股價

8069-元太歷史股價、歷史行情、昨收價、開盤價、最高、最低、漲跌幅、成交張數。 K線圖、日線、週線、月線。 下載近十年歷史股價。 21 列鉅亨網提供你最完整的臺股資訊 ... 於 www.newnortheast.me -

#50.《明棋與暗局》: 金融反腐:保兄弟滅對手 - Google 圖書結果

在郭廣昌的老鄉、東陽董事長樓忠福被查與令案的關係之後,也就決定了郭的命運。 ... 多家媒體報導稱郭廣昌在香港被限制出境,該消息一度導致復星系股價大跌。 於 books.google.com.tw -

#51.東陽3月稅前淨利2.06億元成長30% | 上市公司| 股市| 聯合新聞網

物流順暢後,東陽(1319)滿手遞延訂單出貨量急速攀升,東陽3月自結合併稅前淨利2.06億元成長30%,創2020年以來單月新高,今天盤中股價小漲來到32.35 ... 於 udn.com -

#52.1319 東陽

東陽 (1319) 上市股票, 股價36.20, 漲跌0.30, 提供股價走勢, 以及東陽(1319)近期表現, 三大法人, 資券狀況, 即時新聞, 個股期貨, 營收損益, 歷史走勢, 還有東陽的相關 ... 於 www.andysebastian.me -

#53.股價淨值比- 台股- 東陽(1319) - 玩股網

年度/月份 股價淨值比(倍) 月收盤價 2022/5 0.89 32.7 2022/5 0.89 32.7 2022/4 0.91 33.2 於 www.wantgoo.com -

#54.《匯報》第24輯: 金融反腐:明棋暗局 - Google 圖書結果

在郭廣昌的老鄉、東陽董事長樓忠福被查與令案的關係之後,也就決定了郭的命運。 ... 多家媒體報導稱郭廣昌在香港被限制出境,該消息一度導致復星系股價大跌 ... 於 books.google.com.tw -

#55.興櫃一般板個股歷史行情

興櫃一般板個股歷史行情 ; 日期, 電腦議價點選成交 ; 日期 · 成交股數, 成交金額 (元) ; 查無股票代碼6633於111年04月之歷史資料,請重新輸入資料日期或股票代碼查詢 ... 於 www.tpex.org.tw -

#56.告訴你東陽股價最高多少一定要懂的價值(新手必看)

義美食品>> 必富未上市財經網‧未上市股票股價‧未上市行情>> 個股>> 新聞必富未上市股票財經資訊網提供未上市之即時參考價、趨勢圖、歷史股價... 南投休息站招標全家PK ... 於 axv0103.pixnet.net -

#57.「東陽股票」+1

「東陽股票」+1。東陽1319個股技術分析,查詢東陽個股股價、新聞、成交明細、技術分析等資訊,就在Yahoo!奇摩股市。,東陽1319個股走勢,查詢東陽個股股價、新聞、成交 ... 於 pharmacistplus.com -

#58.3/8上市、櫃企業營運快報 - 工商時報

累計全年歸屬母公司稅後淨利3.36億元、每股盈餘4.03元,亦雙創歷史次高。 ... 汽車零配件廠東陽自結2月合併營收新台幣13.9億元,月減20.3%,主要是2 ... 於 ctee.com.tw