第一銀行金融卡帳號怎麼看的問題,我們搜遍了碩博士論文和台灣出版的書籍,推薦浪川攻寫的 消失中的銀行:坐辦公室?穩定?金飯碗?這種銀行會消失。 今後你怎麼存錢、貸款、理財?金融會變成什麼「服務業」? 可以從中找到所需的評價。

另外網站申辦電子/行動帳單 - 台新銀行也說明:信用卡電子帳單可於台新網路銀行、行動銀行APP、Richart Life APP申辦: ... 結帳日適逢假日,又前一個工作日為前月月底,則您帳單上結帳日將顯示當月之第一個工作天。

開南大學 法律學系 莊錦秀所指導 謝智焜的 第三方支付現狀與未來 -以消費者權益保護為中心 (2017),提出第一銀行金融卡帳號怎麼看關鍵因素是什麼,來自於電子商務、第三方支付服務、電子支付、消費者保護、歐盟通用資料保護規範、隱私權資訊、存款保險。

最後網站漂亮家居 12月號/2019 第226期 - 第 158 頁 - Google 圖書結果則補充:郵政劃撥帳號:19833516,戶名:英屬蓋曼群島商家庭傳媒股份有限公司城邦分公司免付費 ... 電子業□金融業□製造業對合作管道和判斷優質人選,搞懂流程原來一點都不難。

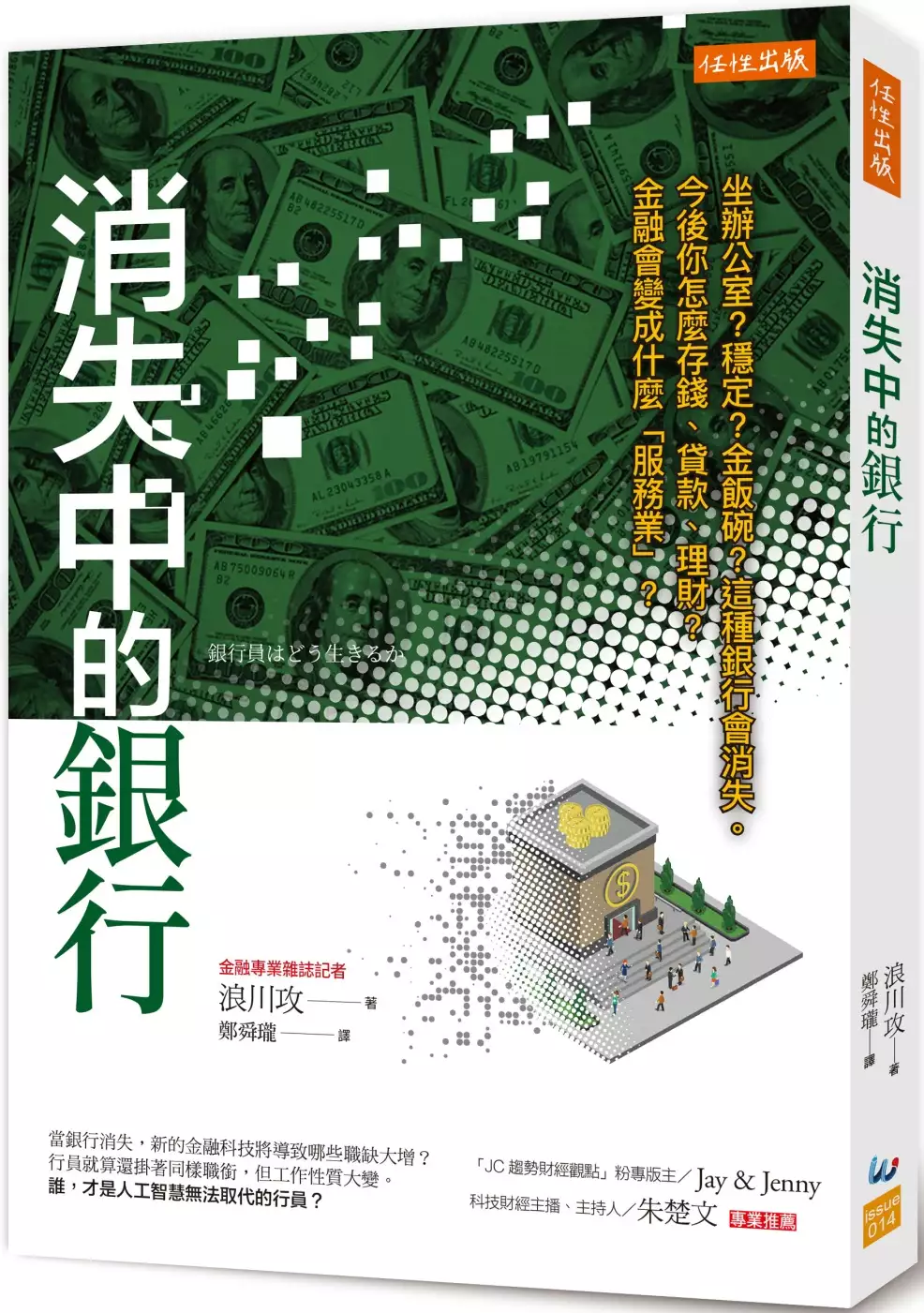

消失中的銀行:坐辦公室?穩定?金飯碗?這種銀行會消失。 今後你怎麼存錢、貸款、理財?金融會變成什麼「服務業」?

為了解決第一銀行金融卡帳號怎麼看 的問題,作者浪川攻 這樣論述:

微軟創辦人比爾‧蓋茲早在1994年就預言: 「金融始終是必要的,但現存的銀行型態將會消失!」 開在11樓的銀行,你去過嗎? 不用填單子、印章不蓋在紙上,也沒有櫃員和辦事員, 分行經理親自拿一個平板,從一般借貸、保險規畫,到資產配置,全幫你搞定。 這就是我們即將迎來的新金融服務時代, 那傳統銀行與櫃員呢?正如比爾.蓋茲在1994年的預言,銀行正在消失……。. 根據人力銀行調查顯示,商科文科畢業生最想投入的產業中, 銀行的排名總是名列前茅,最大理由就是「坐辦公室,穩定與金飯碗」。 但日本三大銀行之一的瑞穗銀行,預計要在2026年前縮減19,0

00人。 裁員比例高達23.7%,這代表,每5人至少有1人要被解雇。 以前的銀行是大到不能倒,現在是不裁就會倒。 當銀行不見了,以後你上哪兒存錢、貸款、理財? 本書是日本財經記者浪川攻走訪日本、美國和英國銀行的第一手觀察。 告訴你,誰才是人工智慧無法取代的行員。未來的銀行又是何種模樣。 ◎銀行業紛紛、悄悄裁員逼退──鐵飯碗的神話瓦解 銀行的主要收入,就是存款利率與貸款利率的「存貸利差」 偏偏貸款利率這麼低,銀行獲利結構大幅惡化, 當銀行股的股價淨值比長年低於1時,誰還要買銀行股? ◎驟變的銀行員人生──刪減人力、轉換配置的背後 如果你問行員的

職涯夢想,多數人都會回答「當上分行經理」, 但要坐上這個位子,差不多要50歲,偏偏現在分行縮編,沒那麼多的經理缺了, 這些在銀行業奮鬥一生,目前人數占最多的50歲員工該怎麼辦? 多半被「轉調」其他子公司,例如信用卡,但其中暗藏很多不為人知的人事陷阱。 ◎金融業的本質到底是什麼? 分行改革不能只是改裝潢,當網銀變成標準配備後,實體銀行靠什麼吸引顧客? 總部設於美國密蘇里州的一家地方證券公司「恆達理財」的故事,最值得參考。 在一份全球顧客滿意度調查中,它的評分甚至比花旗、摩根士丹利和美林證券都高, 理由很簡單,他們做到了兩個字。(第四章會告訴你) 金融科技將

導致哪些職缺大增? 行員就算掛著同樣職銜,但工作性質大變。 面對金融科技業者的逆襲,銀行業贏得了這場戰爭嗎? 金融服務業將成為慢升遷、高流動的行業!喔,還有,低薪。 分行經理也將從一城之主變成前線(而且還得是)頂尖的業務。 銀行業更會從求職第一志願大幅滑落。 今後,誰是人工智慧無法取代的行員,這本書將讓你看見未來銀行模樣。 各界簡介 「JC趨勢財經觀點」粉專版主/Jay&Jenny 科技財經主播、主持人/朱楚文

第三方支付現狀與未來 -以消費者權益保護為中心

為了解決第一銀行金融卡帳號怎麼看 的問題,作者謝智焜 這樣論述:

近年來,鑒於日日興盛的網路電子商務 (Electronic Commerce) 發展趨勢下,首要以信用卡在線上支付中為主流支付方式,但從電商交易主體觀察,不免發現C2C網路交易是未能符合前述支付提供,因此第三方支付(Third-Party Payment)出現,衍生新型態的支付模式。本文首先由第三方支付服務型態與法律關係介紹,由定義帶出觀念,進而由系統服務類型判斷業者提供支付服務的營運模式,及交易成立(前、後)有無提供儲值服務為分類,如此鋪陳主要係為了釐清我國第三方支付服務與電子支付機構業者,兩者間異同性。接著探討各國第三方支付發展歷程,基此,就第三方支付的定義,再從當中脈絡尋找與我國相似之

處。最後,本文特別針對第三方支付消費者保護機制為比較,首先從我國的第三方支付定型化契約事項裡就消費者相關的權益、機制提出做為後續討論比較基礎。此處討論將以線上交易糾紛處理、業者對留存資金保管義務與運用限制、交易帳號隱私的安全與資料的維護、支付款項帶來的付款風險。全文論述,輔以我國與美國、中國各相關規範進行比較,本文希冀能鳥瞰過去尋思將來,梳理出問題的濫觴,藉以他山之石,攻錯精神,探究更深邃的內涵予我國第三方支付將來規範的建議。

想知道第一銀行金融卡帳號怎麼看更多一定要看下面主題

第一銀行金融卡帳號怎麼看的網路口碑排行榜

-

#1.中華郵政全球資訊網-郵政Visa金融卡- 卡片介紹

卡片功能:. 具備一般郵政晶片金融卡存款、提款、轉帳及勞保局資料查詢等所有功能。 · 卡片特性:. 刷卡消費係於帳戶可用餘額及刷卡限額內圈存扣款,餘額不足則無法刷卡消費 ... 於 www.post.gov.tw -

#2.青春歌舞伎 (6) - Google 圖書結果

我真想看看戲劇社的公演啊不過我去的話大概會造成困擾吧? ... 選擇付錢這是從零用錢拿出來的連同上次的兩萬圓我手邊幾乎沒有剩餘的錢了存入新年紅包的銀行帳號金融卡在 ... 於 books.google.com.tw -

#3.申辦電子/行動帳單 - 台新銀行

信用卡電子帳單可於台新網路銀行、行動銀行APP、Richart Life APP申辦: ... 結帳日適逢假日,又前一個工作日為前月月底,則您帳單上結帳日將顯示當月之第一個工作天。 於 www.taishinbank.com.tw -

#4.漂亮家居 12月號/2019 第226期 - 第 158 頁 - Google 圖書結果

郵政劃撥帳號:19833516,戶名:英屬蓋曼群島商家庭傳媒股份有限公司城邦分公司免付費 ... 電子業□金融業□製造業對合作管道和判斷優質人選,搞懂流程原來一點都不難。 於 books.google.com.tw -

#5.微信支付教程:台灣用戶如何使用微信支付 - Skyscanner

隨著金融科技進步,移動支付為消費者帶來更便捷的體驗。 ... 證來驗證,同時準備一張信用卡或大陸銀行發行的金融卡來進行綁定,目前微信支付在信用卡 ... 於 www.skyscanner.com.tw -

#6.銀行卡帳號和銀行存摺帳號一樣嗎? - 每日頭條

帳號 和卡號雖然不同,但是你需要確定你的存摺和卡是不是屬於一套的,如果是的話,隨便匯到哪一個都行,因為他們是關聯在一起的! 2、號碼不一樣.但關聯後 ... 於 kknews.cc -

#7.數位狂潮DigiTrend雜誌03─04月號2019第54期

我願意自西元年一年六期300元注意事項:數位狂潮雜誌訂閱一年共六期, ... 人銀行匯款戶名:華碩聯合科技股份有限公司帳號: 360102062996(台北富邦銀行北投分行)信用卡 ... 於 books.google.com.tw -

#8.郵局金融卡帳號怎麼看

邮政银行手机银行查看卡号的操作步骤如下:操作环境:品牌型号:iPhone13系统版本:iOS15.3app版本:3.0.1第一步,下载一个“邮政银行”APP,并且用预留的 ... 於 vi.urlaubs-checkliste.net -

#9.保險費繳納方式 - 衛生福利部中央健康保險署

健保署委託代收(繳)全民健康保險保險費之金融機構. 臺灣銀行, 臺灣土地銀行, 合作金庫銀行, 第一商業銀行, 華南商業銀行. 彰化商業銀行, 台北富邦商業銀行 ... 於 www.nhi.gov.tw -

#10.數位帳戶-台北富邦銀行- 存款.外匯

任務一, 任務二, 任務三 ; 完成投資風險偏好問卷, 簽帳金融卡綁定指定行動支付並消費一筆, 約定為證券交割帳戶 ... 於 www.fubon.com -

#11.郵局ATM 提款卡/儲金金融卡帳號開頭0、1、2 號碼有用處嗎?

郵局提款卡上會打印上郵局帳號,郵局帳號是一組14 個數字所組成的獨特編號(例如0123456 1234567),但是你如果仔細看的話,會發現自己提款上會有15 ... 於 aissue.com -

#12.線上開立臺幣/外幣數位帳戶享優惠 - 玉山銀行

常見問題. 帳戶申請. 簽帳金融卡. 信用卡活動. 外幣 ... 於 event.esunbank.com.tw -

#13.雲端櫃台- 線上櫃檯| 第一銀行 - First Bank

期許能成為活躍亞洲的區域型銀行;予客戶最滿意之金融服務,予股東最豐碩且穩健之 ... 申請線上約定轉入帳號服務設定(需登入網路銀行+晶片金融卡+讀卡機) 外網連結符號 ... 於 www.firstbank.com.tw -

#14.iLEO第一銀行數位帳戶全攻略:活存優惠、開戶心得評價靠這篇

以這樣的優惠次數來說,漢克覺得已經很夠日常生活使用,若探索者有更多的轉帳提款需求,可探索數位帳戶跨行交易免手續費整理。 iLEO VISA金融卡2大優惠. 於 www.hankexploring.com -

#15.繳費方式簡介- 網路櫃檯- 用戶服務- 台灣電力股份有限公司

用戶委託郵局、金融單位自指定之存款帳戶轉帳代繳電費,扣款後本公司將另寄交已繳費 ... (台灣)銀行、全國農漁會、第一銀行、渣打銀行、京城銀行、凱基銀行、元大銀行、 ... 於 www.taipower.com.tw -

#16.中國信託-個人金融首頁

成功申辦信用卡之後,第一件事當然是下載「Home Bank APP」來管理自己的卡片! ... 招:開立銀行戶+證券戶、簡易登入和無卡提款,讓你處理各種金融事務都可以從容優雅. 於 www.ctbcbank.com -

#17.開戶說明- 存款- 產品介紹- 國泰世華銀行

本人身分證正本 · 本人第二證件(駕照、健保卡、名片、學生證、護照等擇一) · 他行臨櫃方式開立的帳戶資訊 · 完成開戶後如需辦理其他臨櫃業務,首次請持身分證正本及第二證件 ... 於 www.cathaybk.com.tw -

#18.2023 電信費信用卡推薦》5 大電信商信用卡回饋指南 - 袋鼠金融

相信各位已經從2023 信用卡推薦,找到屬於自己的年度神卡,不過多數信用卡的自動 ... 一銀iLEO 卡電信費回饋範圍涵蓋中華電信、台灣大哥大、遠傳電信、亞太電信與台灣 ... 於 roo.cash -

#19.第一銀行金融卡帳號«0P8W3NC»

社保卡金融账号直接印在卡面上,持卡人拿到社保卡后带上本人。 「国内第一的银行卡」 - 百度文库. 消費結帳時,以Visa金融卡刷卡 ... 於 sg.cintaspartnerconnect.net -

#20.第一銀行visa金融卡帳號怎麼看、第一銀行16碼 - 銀行資訊懶人包

第一銀...第一銀行金融卡上11位數的號碼就是你的帳號~~如果你不確定~~那你就可以查你的交易明細 ... 於 bank.urinfotw.com -

#21.郵局帳號怎麼看金融卡- 2023 - turr.wiki

付款方式之一. 銀行的帳號看是那一個銀行, 到它的任一分行都可以做無摺存款, 比如帳號是第一銀行的, ... 於 turr.wiki -

#22.一銀iLEO數位帳戶》2%活儲利率輕鬆存,每月免費10次跨轉跨提

另外,即日起至6/30前使用iLEO VISA金融卡簽帳消費,享首筆簽帳消費金額10%粉獅幣回饋喔! 《iLEO APP功能》. 目前iLEO數位帳戶提供 ... 於 tw.stock.yahoo.com -

#23.個人網銀(第e個網) - 線上交易服務| 第一銀行 - First Bank

單位:新台幣元 單位:新台幣元 非約定轉帳交易 線上約定轉入帳號 轉帳交... 單位:新台幣元 單位:新台幣元 轉入本行或 其他金融機構 (跨行) 轉入本行或其他 金融機構... 單位:新台幣元 單位:新台幣元 轉入本行或 其他金融機構 (跨行) 轉入本行或其他 金融機構... SSL/Touch ID轉帳 每筆最高限額 未提供 5萬 於 www.firstbank.com.tw -

#24.e指通/iLEO裝置綁定- 線上服務| 第一銀行 - First Bank

進入【第e個網>個人化服務>e指通服務】功能。 · 點選『申請』後可選擇使用「晶片金融卡及讀卡機」 /「實體OTP」/「電子憑證」擇一進行安控驗證。 於 www.firstbank.com.tw -

#25.公股銀行有哪些?八大行庫排名優勢比一比-三民輔考

第一銀行. 最悠久的商業銀行之一,大量企業金融業務. 積極布局海外,海外分行眾多 ; 合作金庫. 台灣分行數最多的銀行. 資產豐厚、存放款量龐大,僅次台銀. 與中國農民銀行 ... 於 www.3people.com.tw -

#26.數位金融| 業務簡介| 網路銀行 - 上海商業儲蓄銀行

沒有地域性:只要是可上網的地方就可做交易,銀行就在您的電腦裡面。 功能多元化:買賣基金、辦定存、轉換外幣存款、匯款轉帳,樣樣都行。 自主性理財:隨時可查詢帳戶 ... 於 www.scsb.com.tw -

#27.提款卡帳號怎麼看 - Вилла Аль Марин

就是我的遠東商銀金融卡上面的號碼: XXX-XXX-XXXXXXX-X這樣就是我的銀行帳號嗎是的前三碼是 ... 台灣的歌第一集 中華郵政全球資訊網-郵政Visa金融卡-卡片介紹卡片功能. 於 villa-almarine.com -

#28.LINE Pay新手教學

LINE Pay Money只能透過連結銀行帳戶或產生虛擬帳號儲值,不能透過LINE Pay內綁定的信用卡或簽帳金融卡儲值。 要使用LINE Pay Money付款要先儲值嗎? 是 ... 於 event-web.line.me -

#29.台幣自動轉帳金融機構查詢

金融機構代號 金融機構名稱 帳號碼數 7000021 郵局 14位 004 台灣銀行 12位 005 土地銀行 12位 於 online.pcalife.com.tw -

#30.普發6000元登記入帳/ATM郵局怎麼領?時間步驟一次看懂

從3月28日早上6點後還能查詢登記結果,確認自己能否第一時間領到! ... 選擇登記入帳後,即可輸入健保卡號、身分證字號或居留證號、本人的金融機構帳號(12歲以下、未 ... 於 www.edh.tw -

#31.聯邦數位銀行New New Bank

若您已是第一類帳戶身份(自然人憑證驗證)並啟用金融卡,卻仍無法於ATM執行非約定轉帳,請準備自然人憑證和讀卡機,於個人電腦至「金融卡非約轉申請/註銷」專區→輸入 ... 於 newnewbank.com.tw -

#32.網路銀行– 渣打銀行台灣

存戶請準備下列三項資料之一,以進行身分認證:. 身分證字號+電話理財密碼; 金融卡帳號+磁條卡密碼; 金融卡+金融卡晶片密碼(須搭配讀卡機). *故需持有本行晶片金融卡或 ... 於 www.sc.com -

#33.2023/4月銀行優惠總覽- momo購物網

活動一:刷momo卡筆筆4%無上限◅<穩坐店內最優!!> ... ※momo卡綁定國際行動支付(如Apple Pay、Google Pay)之交易是店內消費,同享3%回饋。 ※使用第三方支付平台(如LINE Pay、 ... 於 www.momoshop.com.tw -

#34.綠界科技ECPAY

綠界科技Ecpay是第三方支付領導品牌,提供金流、物流、電子發票、 跨境電商、資安聯防一站購足服務,支援最多購物車套件及RWD/無跳轉/Token绑卡/Pure 3D等多功能API/SDK ... 於 www.ecpay.com.tw -

#35.OU樂透彩月月抽獎金最高10萬及星宇航空機票 - 新光銀行

從未申辦新光銀行任一存款帳戶並於完成任務期間首次成功開立「OU數位新臺幣存款帳戶」 且優惠期間持有效帳戶者。 須於完成任務期間新申辦OU點點卡或寰宇現金卡且不限 ... 於 www.skbank.com.tw -

#36.「郵局領現」普發6000元開跑!要帶什麼?怎麼領?QA 一次看懂

全台共15 家指定金融機構(含郵局)的ATM 可領取6000 元普發現金,民眾可至機身貼有「普發現金識別貼紙」 的ATM 機台領取,包含臺灣銀行、土地銀行、合作金庫、第一 ... 於 www.managertoday.com.tw -

#37.第e 個網

您可透過以下任一方式重新設定: 使用晶片金融卡及讀卡機,線上重設登入代號及密碼; 本人攜帶身分證件及任一帳戶原留印鑑,親至全省任一分行辦理。 為維護您的使用安全,請 ... 於 ibank.firstbank.com.tw -

#38.臺幣活存 - Richart - 最能幫年輕人存到錢的銀行

簽帳金融卡消費回饋現金回饋直接入帳. 刷卡、提款、存錢、轉帳一卡搞定,刷卡現金回饋直接存入帳戶. 一般通路消費0.5%,無上限現金回饋. 跨行交易每月5 次免手續費. 於 richart.tw -

#39.問題與協助 - e-Bill全國繳費網- 銀行公會

目前全國繳費網提供以晶片金融卡或活期性存款帳戶兩種繳款方式。使用晶片金融卡繳款需 ... 臺灣銀行. 005. 臺灣土地銀行. 006. 合作金庫商業銀行. 007. 第一商業銀行. 於 ebill.ba.org.tw -

#40.台灣銀行帳號問題及轉帳 - 綜藝百科

同學,您加減乘除沒學好呦.110-004-0xxxx8這帳號總共也才12碼.哪來14碼??您是不是直接看晶片金融卡上的帳號. 於 q86wi42o.pixnet.net -

#41.選對理財工具帶你上天堂!iLEO數位帳戶超強功能一次看

LEO帶你玩 金融 |選對理財工具帶你上天堂! ... 同場加映/ 搭配夢想帳戶更厲害⇨ http://twfirstbank.piee.pw/3chmen # 第一銀行 #LEO帶你玩 金融 #iLEO ... 於 www.youtube.com -

#42.臺灣銀行|數位存款帳戶

一、優惠利率 ... 藉由自動化設備(ATM)或網路銀行等方式於營業時間外(含例、休假日)以現金、轉帳或匯款存入之活期性存款,皆於存入當日開始計 ... 臺銀晶片金融卡 ... 於 wwwap.bot.com.tw -

#43.第一銀行帳號有幾碼?? - 健康跟著走

第一銀行金融卡 上11位數的號碼就是你的帳號~~如果你不確定~~那你就可以查你 ... ,因為要匯款到朋友的第一銀行帳戶我和我朋友皆沒使用過現金匯款(打算去郵局匯款) 但發現他 ... 於 info.todohealth.com -

#44.銀行代碼一覽表

代號 金融機構 代號 金融機構 代號 金融機構 代號 金融機構 001 中央信託 003 交通銀行 004 台灣銀行 005 土地銀行 006 合庫商銀 007 第一銀行 008 華南銀行 009 彰化銀行 010 華僑銀行 011 上海銀行 012 台北富邦 013 國泰世華 於 web.thu.edu.tw -

#45.iLEO VISA 金融卡 - 信用卡| 第一銀行

簽帳0.5%現金回饋 ; 跨行提款及跨行轉帳手續費減免 ; iLEO數位帳戶臺幣活存高利優惠 ; iLEO VISA金融卡樂集點. 首筆簽帳回饋10%粉獅幣 ; iLEO VISA金融卡點點限時集. 每月7天 ... 於 card.firstbank.com.tw -

#46.漂亮家居 11月號/2018 第213期 - 第 158 頁 - Google 圖書結果

從經典到現代,從設計到生活,看椅子的設計如何改變生活美感,如何運用單椅傢具輕鬆扭轉居家風景,讓設計人教你創造有質感的空間屬於你的第一堂風格思考啟蒙設計課。 於 books.google.com.tw -

#47.銀行帳號怎麼看金融卡

但我手上只有金融卡,沒有本子,也沒有背帳號我要怎麼給對方我的匯款帳號呢?. 007, 第一銀行, 11位. 2023-04-15. 大英西二街; 金融機構代號, 金融機構名稱, 帳號碼數 ... 於 841232659.stomatology-nnovgorod.ru -

#48.郵局帳號怎麼看金融卡2023 - ennews1.online

銀行 的帳號看是那一個銀行, 到它的任一分行都可以做無摺存款, 比如帳號是第一 ... 還是週一卡友日單筆刷卡滿nt$1 000元現折100元,須在付款時將郵政visa金融卡新增 ... 於 ennews1.online -

#49.【懶人包】6000元ATM領現上路!地圖、QA來了一鍵掌握相關 ...

針對「ATM領現」,民眾可於4月10日至10月31日期間持本人提款卡,並準備好 ... 財政部說明有15家金融機構,包含台灣銀行、土地銀行、合作金庫、第一 ... 於 www.mirrormedia.mg -

#50.第一銀行帳號幾碼 :: 非營利組織網

我的金融卡上面有二行數字如下131-68-00xxxx11那個是代表我的帳號,因為有人要匯款給我..,0,簿子上的帳號是11個我查了一下大家也都說一銀是11個可是為什麼卡上面的帳號在那 ... 於 nonprofit.iwiki.tw -

#51.帳單資訊與繳費- 台灣之星TSTAR

銀行 帳戶繳款 · 信用卡繳款. 你也可以選擇以下管道繳費. 金融機構/ATM. 前往查詢. 超商繳費. 前往查詢. 台灣之星門市. 前往查詢. 電話語音. 前往查詢. 帳單逾期怎麼辦 ... 於 www.tstartel.com -

#52.第一銀行帳號怎麼看2023-在Facebook/IG/Youtube上的焦點 ...

另一個方法,就是拿出你的信用卡/簽帳金融卡來查看,只要翻到卡的背面,你就會看到你的銀行帳號號碼,每家銀行帳號號碼都不一樣,介於12 ~ 14 碼之間。 閱讀更多. 取得本站 ... 於 year.gotokeyword.com -

#53.如何申請 - 台灣Pay

請選擇您往來銀行(可綁定金融卡或信用卡)的「行動銀行」APP, ... 連結第一銀行(另開視窗) 如何申請 ... 兆豐銀行. 連結兆豐銀行(另開視窗) 如何申請. 王道銀行O-Bank. 於 www.taiwanpay.com.tw -

#54.iLEO數位帳戶| 第一銀行

期許能成為活躍亞洲的區域型銀行;予客戶最滿意之金融服務,予股東最豐碩且穩健 ... 人身分證、第二證件(健保卡、駕照、護照)及他行臨櫃開立之實體帳號進行驗證(持 ... 於 www.firstbank.com.tw -

#55.[問題] 一銀簿子上和穩賺金融卡上的帳號- 看板Bank_Service

簿子上的帳號是11個我查了一下大家也都說一銀是11個可是為什麼卡上面的帳號在那11個號碼後面還有多出兩個61的數字.. 於 www.ptt.cc -

#56.[數位帳戶] 2023年利率出爐25家數位帳戶比較享最高8%高利率 ...

6) 數位帳戶比較表(利率、轉帳次數、簽帳金融卡優惠). 7) 數位帳戶開戶優惠. 7.1) 第一銀行:iLeo 送好禮推薦開戶送100元. 7.2) 王道銀行O-bank. 7.3) 台新銀行Richart ... 於 www.beurlife.com -

#57.請教:有關轉帳的問題? - BabyHome親子討論區

今天使用ATM用金融卡轉帳,才發現原來'金融卡'上的帳號和'存戶'的帳號不同,而且轉帳後的交易明細 ... (賣家都會要求給帳號後幾碼)有媽咪也遇過我這樣的. 於 forum.babyhome.com.tw -

#58.第一銀行提款卡帳號怎麼看. 誤傳「金融卡卡號」給別人!妹子 ...

第一銀行 提款卡帳號怎麼看. 當您於本行ATM啟用卡片後,即可開始使用「 金融卡」與「簽帳卡」的. 功能。 決定簽帳消費時, 請將卡片交. 金融卡帳號. 於 yni.kursnabudowanie.pl -

#59.勞工退休金-個人專戶查詢及試算

基於個人資料保護法之規範,並保護勞工隱私權,勞工本人可透過勞保局e化服務系統、或以勞動保障卡及郵政金融卡至發卡銀行(郵局)ATM、或親至勞保局各地 ... 於 www.bli.gov.tw -

#60.帳戶連結-悠遊卡股份有限公司

帳戶連結 悠遊付帳戶/金融存款帳戶+悠遊卡+自動加值 ... 自連結的悠遊付帳戶或銀行存款帳戶自動加值新臺幣500元或其倍數之一定金額到悠遊卡內,無需支付任何手續費。 於 www.easycard.com.tw -

#61.ATM領6千第2天!133萬人拿到錢3情況提款失敗可這樣做

至於這15家指定金融機構包括台灣銀行、台灣土地銀行、合庫銀行、第一 ... 不過,要透過ATM領取6000元,本人記得攜帶提款卡、身分證、健保卡,若要幫未 ... 於 www.nownews.com -

#62.數位帳戶是什麼?第一、第二、第三類差在哪?優缺點完整比較

第二類數位存款帳戶:該行臨櫃開立之晶片金融卡. 開戶者先前已經和該銀行開立過傳統帳戶,可以確認該行有開戶人的存款帳戶,有本行 ... 於 www.money101.com.tw -

#63.手機條碼申請 - 財政部電子發票整合服務平台

第一 次使用條碼就上手 ... 電子票證、信用卡/簽帳金融卡載具、跨境電商電子郵件載具及會員載具之雲端發票中獎,皆可透過「統一發票兌獎」APP領獎,或至超商多媒體服務 ... 於 www.einvoice.nat.gov.tw -

#64.第一銀行的帳號是在金融卡上面那11碼嗎??? - 旅遊日本住宿評價

第一銀行帳號怎麼看 ,大家都在找解答。不一定哦~~看你是申請三卡合一的… 還是就單純的提款卡,這是不一樣的哦!! 如果是三卡合一的話,上面的號碼是信用卡 ... 於 igotojapan.com -

#65.郵局領6000元上路了!分流單雙數規則怎麼看?要帶 ... - 數位時代

發放對象健保卡卡號再至指定金融機構設置的ATM機臺,將本人提款卡 ... 金的金融機構共15家,包含台銀、土銀、合庫銀、第一銀、華南銀、彰銀、兆豐銀、 ... 於 www.bnext.com.tw -

#66.聯邦銀行信用卡_關於繳款方式

請以金融卡使用有跨行轉帳標誌的自動櫃員機,選擇繳費功能繳交信用卡帳款。 ... 下列代收行庫繳款:聯邦銀行∕全國農業金庫暨農漁會信用部∕淡水信用合作社∕基隆第一 ... 於 card.ubot.com.tw -

#67.數位存款戶異常七大樣態| 金融脈動 - 經濟日報

詐騙集團開始滲透數位存款帳戶,金管會發函給各銀行,示警七大項數位存款 ... 出詐騙集團滲透手法包括開戶後短期內更改網銀、金融卡密碼銀行全面戒備. 於 money.udn.com -

#68.簽帳金融卡 - 信用卡| 第一銀行

iLEO VISA 金融卡. 數位申辦免出門; 簽帳0.5%現金回饋; 跨行提款及跨行轉帳手續費減免 ; VISA金融卡. 簽帳0.5%現金回饋; 滿額減免3次跨提手續費 ; 悠遊 · 兼具金融卡/簽帳卡/ ... 於 card.firstbank.com.tw -

#69.普發6000元怎麼領?「線上申請登記方式、ATM郵局領取 - ELLE

臺灣銀行、土地銀行、合作金庫、第一銀行、華南銀行、彰化銀行、兆豐 ... 插入提款卡,選擇「全民共享普發現金」,輸入提款卡密碼,以及身分證號或 ... 於 www.elle.com -

#70.6000普發-3/28起登記查詢、修改、登記網站、進度結果、入帳 ...

若網頁出現「已完成登記,帳號核驗中」,代表登記者帳戶資料已送銀行 ... 台ATM,只要插入金融卡,輸入第一組: 身分證號碼 和第二組: 健保卡號 即可 ... 於 heywakeup.com.tw -

#71.iLEO 數位帳戶值得辦嗎?市場先生評測第一銀行iLEO數位帳戶

可獲得2%點數回饋,月上限1000點(換算可消費5千元):. 「每筆台灣Pay」帳戶扣款、金融卡掃碼消費; 出示帳戶/金融卡付款碼支付消費款項. 於 rich01.com -

#72.付款與安全性- 購物協助 - Apple

當Apple 向您的帳戶扣款時. 當您下單訂購時,Apple 會聯繫您的信用卡或金融卡發卡銀行,確認是否為有效帳戶。Apple 會請求授權,這項程序會佔住全部或部分購買金額的款項。 於 www.apple.com -

#73.第一銀行金融卡帳號怎麼看的情報與評價,PTT、MOBILE01

關於第一銀行金融卡帳號怎麼看在[問題] 一銀簿子上和穩賺金融卡上的帳號- 看板Bank_Service 的評價; 關於第一銀行金融卡帳號怎麼看在關於第一銀行VISA金融卡的問題@@ - ... 於 finance.mediatagtw.com -

#74.各類金融卡詳細解題不再霧煞煞傻傻分不清|卡優新聞網

卡片上除了銀行帳號外,還有Visa、萬事達卡或JCB的標誌,以及1組16個數字的卡號,可於全球國際卡組織特店消費,一般來說不須輸入密碼即可交易,消費金額 ... 於 www.cardu.com.tw -

#75.合作金庫銀行數位帳戶

09 ▸ 使用他行帳戶驗證的第三類數位存款帳戶網路銀行轉帳及金融卡提款交易限額? 轉帳至他人帳戶:單筆1萬/每日累計3萬/每月累計5萬 未臨櫃約定轉出帳號前轉帳至本人 ... 於 actlink.tcb-bank.com.tw